热点行业变换频繁,到底能不能追?

最近的市场看似围绕3300点左右打转,但其中的行业却渐行渐远,截至5月19日,申万传媒指数上涨了39.55%,而商贸零售指数却下跌16.69%,今年才过去不到半年,行业极差已然超过55%。基民们也是几家欢喜几家忧,有野人式欢呼的“冲浪人”,也有拍断大腿的“局外人”。面对让人又爱又恨的热点行业,到底能不能追?怎么追?

数据来源:Wind,2023.1.1-2023.5.19,选用申万一级行业指数

热点行业能否精准捕捉?

追热门无非就是想“多赚点收益”,但热点与高收益的等式关系想要成立,一个重要前提是我们真的能“追上”。通常来说,热点行业的形成少不了短期的催化剂,比如事件利好、创新产品、政策出台等等带动了资本的高度关注,于是越来越多的市场参与者关注该行业并大举买入,进一步推动行业股价上涨,而股价上涨使得本身未参与进来的局外人也开始心动,纷纷入场,继续推升股价。可见,当我们发现热点的时候,行业内的交易者和资金量都已经比较多了,这时候参与进去很可能处在热点的尾声阶段了。

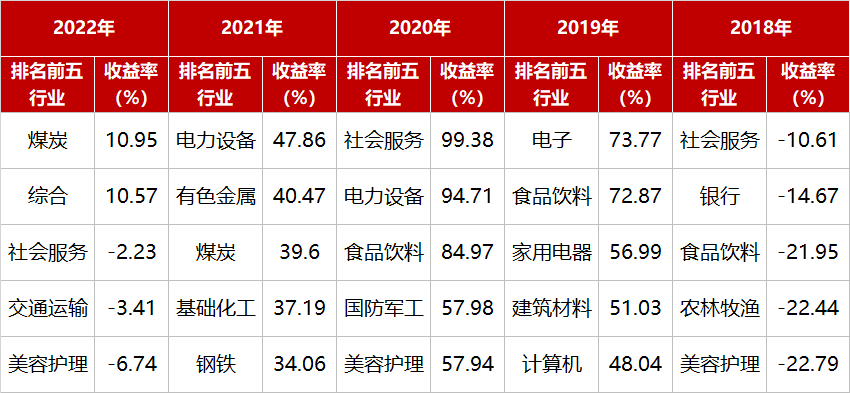

此外,根据近5年申万一级行业指数的年度表现来看,每年涨幅最高的5个行业不尽相同,很少有行业能连续两年跻身该列表,可见,热点的切换并没有明显的规律可循,想要追上热点行业难度非常大。

2018-2022年每年涨幅最高的五个行业指数

(申万一级行业)

数据来源:Wind,2018.1.1-2022.12.31; 指数历史业绩不预示未来表现

看到涨了再去追,结果会如何?

我们模拟测算一下从2018年初开始,在每季度的首个交易日买入前一季度涨幅最好的申万一级行业指数,并且持有一个季度后卖出,赎回金额全部用于购买下一个季度涨幅最好的行业指数,以此类推,一直到今年一季度末,不考虑交易费用,测算结果发现:追行业热点策略的最终收益率为-9.64%,而如果坚持持有偏股混合型基金指数,则能收获50.64%的收益率。

每季度追热点策略VS长期持有偏股混合型

基金指数的收益对比

数据来源:Wind,2018.1.1-2023.3.31;追热点策略的计算方法为:按照季度维度筛选出自2017年四季度开始至2022年四季度的时间区间内,每季度涨幅最高的申万一级行业指数,并计算该指数在下一季度的季度区间涨跌幅,追热点策略的累计收益率=(1 单季度涨幅)*(1 截至上一季度的累计涨幅)-1;追热点策略累计收益率、长期持有偏股混合型基金指数累计收益率的年化数据分别为-1.91%、8.12%,计算方法为复合年化收益率=(1 区间收益率)^(1/(区间对应天数/365))-1。指数历史业绩不预示未来表现

因此,长期来看,如果以季度作为考量维度去追随市场的热点,倒不如简单的“躺平策略”效果更好,这说明在快速轮动的市场中,行业热点往往是“昙花一现”,如果每次都在看到上涨了才追上去,结果往往不理想。

把握行业机会,什么才是正确姿势?

虽然不建议根据行业短期热点频繁漂移,但并不意味着我们要跟行业热点“后会无期”,一个热点行业,用不同的姿势去追,获得的收益结果会大相径庭,想要分享行业上涨的一杯羹,我们不妨试试这些方法:

一、通过定投分批试水

持仓过于集中在热点行业会使得风险暴露得更充分,因为这时行业兴则收益涨,行业衰则收益跌。当我们看好行业的发展,又担心短期买在行业高位时,可以通过“分批试探”来降低投资风险,把准备投入的资金分成小额多份,通过定投方式买入,如果定投后热点行业继续单边上涨,那么皆大欢喜,但切忌贪心,要在适当位置上果断止盈;如果行业掉头向下,也不必过于担忧,因为这时定投趁机拉低持仓成本的优势就发挥出来了,等到行业反弹就有机会画出微笑曲线了。

二、优选长坡厚雪赛道

没有只涨不跌的行业,行业的走势除了基本面因素,还会受到政策、情绪、资金流向等短期突发因素的影响,“押宝”失误可能会陷入被动的境地。一个好的行业应该具有合理的投资逻辑、成长性以及坚实的业绩支撑,而不仅仅是短期的热点情绪,因此,我们可以优先选择长期胜率较高的行业,比如消费、科技板块,无论是A股还是美股,时间都证明了它们是长坡厚雪的优质赛道,这些赛道更容易诞生伟大的公司,即便行业短期发生下跌,长期来看也有充足的上涨动力。

三、相信主动管理基金

基金经理大多是行业研究员出身,相较普通投资者,他们对行业的理解有着更敏锐的洞察力和专业度,把“蹭热点”的工作交给专业力量,则可以发挥出事半功倍的效果。如果我们看好某个行业,可以选择在该行业有多年研究和投资经验的基金经理,关注他们所管理的行业主题基金,这些基金相比全市场基金更加纯粹地投资于行业主题,但在选择的过程中一定要注意两点:

首先,擦亮双眼。不要根据短期的收益排行榜来选基金,要关注基金经理的长期业绩,尤其是在行业表现不好的阶段要观察该基金的回撤控制是否优于行业指数或同类基金,在行业上涨时要观察基金是否有明显的主动创造超额收益的能力。我们追行业,要追的比行业本身的风险收益比更优,这才有意义。其次,多点耐心。既然选择了行业主题基金,就意味着潜在波动比市场平均水平要大一些,短期业绩不佳证明市场风口不在当前行业,如果认可基金经理的投资能力,我们要给予充足的耐心,静待时间的考验。

身处风格切换频繁的A股,我们很难次次踩准节奏,跟随市场短期热点频繁调仓可能会竹篮打水一场空。但把握行业机会并非没有应对之策,想要提高胜率无外乎十六字箴言:“分散资金、长坡厚雪、相信专业、着眼长期”,助力你我在市场大潮中乘风破浪!

基金有风险,投资需谨慎。本文内容仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。

A股异动 | 赛为智能盘中涨超9% 拟出售不动产回笼资金1.71亿元

来源:格隆汇格隆汇5月25日丨赛为智能(300044.SZ)盘中一度拉升涨超9%,最高报5.46元刷新阶段高价,总市值40.3亿元。为聚焦资源于核心业务发展,并减轻公司目前面临的资金压力,保障公司正常经营,公司拟向合肥中科空天信息产业创新研究院有限公司转让公司全资子公司合肥赛为智能有限公司(“合肥赛为”)持有的位于合肥高新区创新大道666号的园区固定资产及附属设施,交易价格为人民币1.71亿元。诺哈网2023-05-26 02:30:410000ETF复盘:太突然!沪指跳空失守年线,千亿AI巨头一度闪崩!存储芯片即将逆袭?机构:拐点或已现

【太突然!沪指跳空失守年线,千亿AI巨头一度闪崩!存储芯片即将逆袭?机构:行业近期利好频传,拐点或已现】跌跌不休!今日沪指跌超1%失守年线,逼近3200点,上证50创下年内新低;其次是“中特估”,券商、银行、地产板块持续阴跌;最后是个股方面,受“小作文”影响,千亿AI巨头科大讯飞股价突然一度闪崩。诺哈网2023-05-26 05:53:000000大空头竟是老板自己!李宁再创业项目沦为仙股,转型地产十年惨淡,是业绩改善还是资本炒作?

来源:市值风云手心手背都是肉。作者|扶苏编辑|小白在国内,“体操王子”李宁是家喻户晓的人物。李宁的成就不仅在体育赛场上,在商界,其1990年创立的同名体育用品品牌“李宁”(02331.HK、李宁公司),已经是一家市值超过1600亿港元的上市企业。李宁对李宁公司的持股,除少量个人股份外,大部分是通过非凡中国(08032.HK,公司)持有。诺哈网2023-05-26 22:22:320000火炎焱!“中特估”热度狂飙,是炒作还是长期主题?

二季度已过一半,A股今年的行情主线也基本清晰了。人工智能和“中特估”成为轮番领导市场的“带头大哥”。尤其是近期在人工智能短暂调整间隙,持续升温的“中特估”彻底引爆市场,不少投资者认为股市投资的“中特估”时代来了!有些平时不太关注的小伙伴就奇怪了,今年怎么突然蹦出来个“中特估”?以前也没听说过呀?A股节奏已经这么快了吗?稍不留神就out了!“中特估”缘起何处?诺哈网2023-05-26 06:13:390001贵金属篇:会议纪要中性 金银震荡

汇通财经APP讯——黄金核心逻辑:美联储进入加息周期,在加息预期证伪前贵金属或难有超额涨幅,震荡思路看待。目前美国通胀同比增速出现拐点市场预期美联储加息将放缓金银弱反弹,但经济数据仍偏强美联储态度偏鹰,仍需警惕终点利率超预期扰动。长期来看美国利率重心偏下移金价具备逢低多配价值。诺哈网2023-05-27 09:44:340000