控制回撤,到底谁负责?

转自:望京博格投基

昨天直播聊到:我们总说买(主动)基金,本质上是买“人”,但现在这个大市场环境,主动基金一个跌的比一个惨,指数涨,持仓反跌,投资者很难对基金经理产生持续的信任,宁愿信任(指数)规则,也不愿意信任人。

其实延申出来的一个问题是,作为主动管理人,基金经理是否应该控制回撤?

这个问题其实可以从几类不同角度来看,而不是一概而论:

(1)“固收 ”

先说“固收 ”这个词儿,本是因“理财净值化”转型,从而造出来的宣传词汇。产品定位是在原有的固定收益产品上做加法,比如加点股票仓位,打个新,从而收益也能增加一点。这种通俗易懂的词汇投资者好理解,产品也好卖,只是现实中大部分产品变成了固收-。

但归根结底,固收 就是一个以投资债券为主,权益为辅(权益比例不能超过30%)的产品。这类主动投资的产品是以债券打底,走的是(期望)温和上涨的路子,大部分投资者也是过去买固收理财的投资者,对投资预期本就没那么高,更注重的是“保值增值”,而不是“超越市场”。

那作为“固收 ”的基金经理就必然要重视回撤,注重投资者的持仓体验。

(2)行业/主题型产品

行业/主题投资,是从一开始就画了个圈,要求基金经理只能在某个行业/主题里选股,因此,基金经理的目标,就是力图超越行业的平均水平。在这样的目标下,产品就注定了是要用高风险博取高回报。如果又想要高回报,又想要低回撤,这显然就不太现实。

因此,作为投资者,在面对于行业/主题型的基金的时候,我们可以不用太苛求回撤低,或者说,这不应该是选择产品的第一位,只要基金经理可以做到在行业/主题上涨的时候,能更大幅的跑赢行业/主题的平均水平(注意,参照物是对标单一行业平均水平,而不是全市场),而在回调的时候,和行业平均水平差不多即可,这样长期收益总是有超额回报。

那作为“行业/主题型”的基金经理,主要目标战胜行业指数,而不是控制回撤。

(3)投顾

在中国,投顾其实是一种产品 “顾”的陪伴。而不像是海外,投顾仅仅提供的是一种咨询服务。

在国内,我们买的投顾产品其实也分为多个不同的类型,如果是行业/主题,亦或是全市场均衡配置的投顾产品,其实理论上我们也不用苛求其严格控回撤,因为这和单行业/主题基金一样,只要做到在上涨的时候能更大幅跑赢平均水平,在回调的时候和平均水平差不多即可。

但如果是偏固收 类的投顾产品,那必然是需要投顾主理人在“控回撤”方面更上心。在事前有明确的投资流程、风控体系,事中要严格的执行,以及持续的做动态调整。

作为基金经理,不同类型的产品对于回撤本身的要求不同,大家控制回撤的方式也不尽相同。

(4)望京博格

作为投资者,博格也会注重“控回撤”,采取的方式主要是“事前控制”,就是选择“看好行业”在相对便宜的时候买入,拿的时间更久一些。尽量少做“事中调整”(来回换仓)的动作。

但少做,也不是不做,比如2021年高点清仓新能源,去年割肉地产换信创等等。

博格认为,“事前控制”其实比“事中应对”要更重要,只有在买入的时候有相对安全便宜,长期才能更好地拿住。但这话说的的容易,做起来难,比如2018年博格卖飞消费之后,就真的(到目前)再也没有买入,并不是不认可消费的价值,而是觉得时机还不够好。

投资里,耐得住人性,谈何容易。

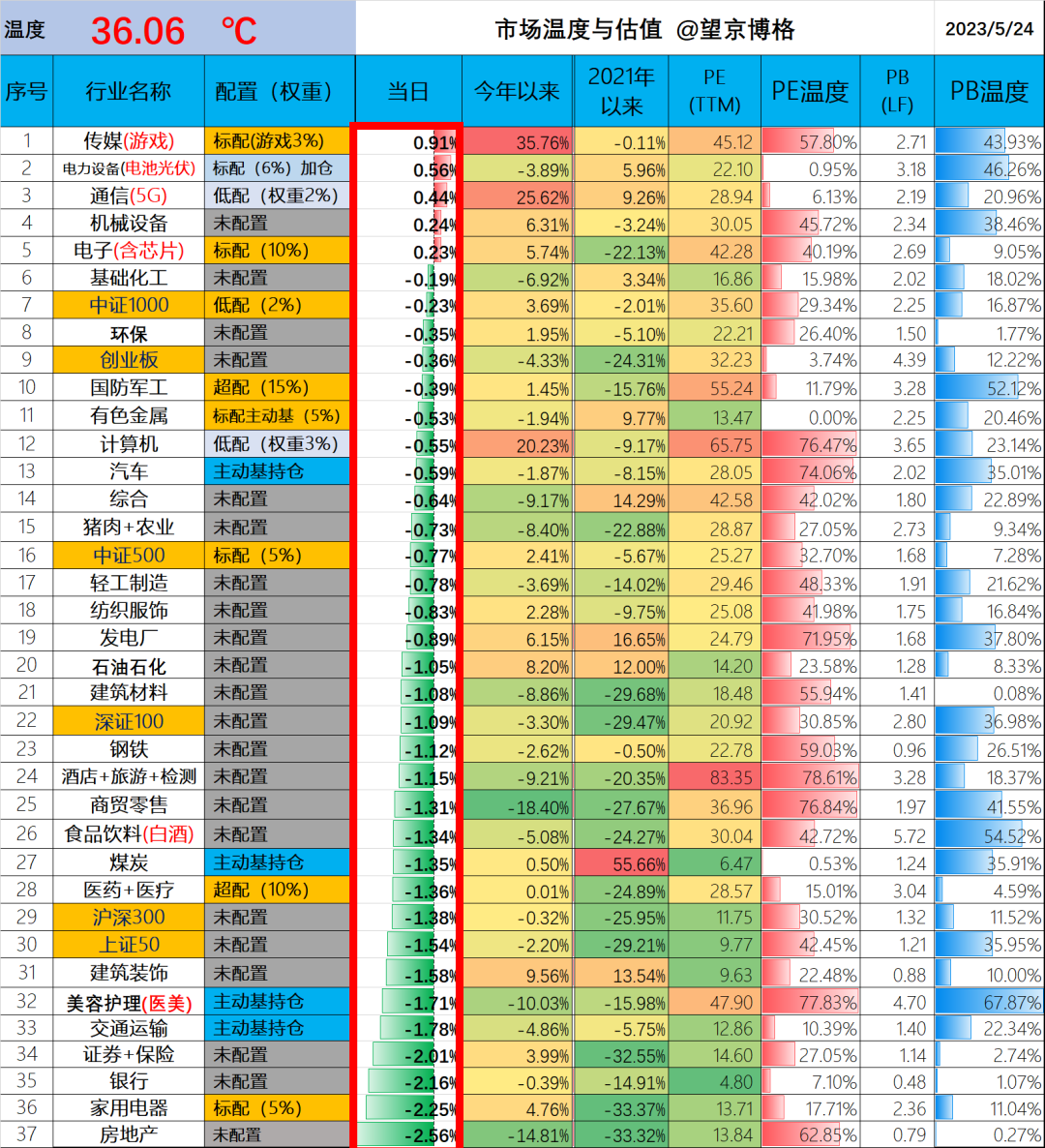

市场温度与行业估值

沪深300今年(-0.32%)也绿了,不出意外博格今年收益也绿了。

基金315:农银汇理基金收到7起投诉 私自扣费、虚假宣传、诱导购买问题频发

一年一度国际消费者权益日即将到来,为提振消费信心,推动消费者权益保护协同共治,打造更加安全放心消费环境,新浪财经联合黑猫投诉【投诉入口】平台推出2023年315消费维权活动。据新浪黑猫投诉【投诉入口】统计数据,2022年3月1日至2023年3月1日,农银汇理基金收到7起投诉,回复量6起,回复率85.71%,完成量0起,完成率0%。投诉内容与私自扣费、虚假宣传、诱导消费者购买理财产品等有关。0000新一批新增地方债额度下达 重大项目将加快落地

◎记者李苑上海证券报记者获悉,新一批新增地方债额度已于近日下达。中国债券信息网等公开信息显示,截至5月23日,地方新增债券发行规模逾2万亿元,已完成提前批额度的近八成。专家表示,后续专项债发行进度会进一步加快,预计三季度基本完成全年3.8万亿元发行任务。二季度以重大项目建设为核心的基建投资还将保持较快增速。全年来看,新基建投资有可能适度超前,成为稳投资发力点。0000擦亮眼睛辨真伪 理财投资需谨慎

近年来,一些机构和个人打着“理财投资”的旗号,以“无风险、保本金、高利息、高回报”为诱饵,开展非法集资活动,导致集资参与人遭受财产损失和精神伤害,扰乱经济秩序和社会稳定。今天就来和大家一起了解理财投资领域的那些“骗局”~案例一0000