爱尔眼科被机构抛弃背后的四道坎:解禁潮、成长逊色、竞争加剧与并购后遗症

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

短期波动不改眼科赛道长期景气度 一季度业绩修复明显普瑞增速最快爱尔偏低

财务视角下的眼科赛道|普瑞眼科净利率垫底 何氏眼科客单价是爱尔的六折

业务视角下的眼科赛道|爱尔眼科消费属性高 普瑞眼科年报信披存疑?何氏眼科困在辽宁

核心观点:爱尔眼科无论是市场格局还是业务格局,似乎均比其他竞品强,然而近期股价似乎并不受二级市场待见,且遭受明星基金经理抛弃。爱尔眼科被机构抛弃背后或折射了其四道坎,其一,爱尔眼科增速明显弱于部分竞品,在高基数下增长弹性略差;其二,今年密集解禁潮来袭,股价短期或将承压;其三,随着眼科上市潮来袭,眼科赛道竞争在加剧;其四,爱尔眼科并购后遗症将会逐步显现,相关商誉减值似乎在提速。

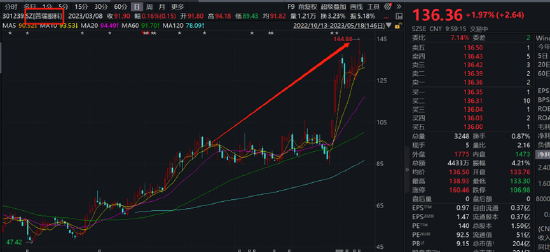

随着一季报披露完毕,A股的眼科赛道企业的业绩表现靓丽,似乎又重新激活了二级市场热情,普瑞眼科、何氏眼科等上市公司股价均创新高。

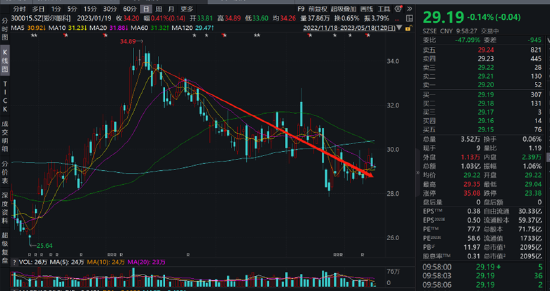

然而,颇为意外的是,作为龙头的爱尔眼科近期股价似乎并不受投资者“待见”,股价反应平平,具体如下图:

来源:爱尔眼科

来源:爱尔眼科

来源:普瑞眼科

来源:普瑞眼科

相关明星基金经理似乎也在抛弃爱尔眼科。据悉,爱尔披露的十大股东之一葛兰在管的中欧医疗健康,近两季度接连减持;而张坤管理的易方达蓝筹精选在2022年二季度还是爱尔的十大流通股东,到2023年一季度已经消失不见。

需要指出的,无论是盈利能力,还是眼科消费属性及竞争格局,爱尔眼科均由于其他眼科企业,这背后究竟有何隐情?

短期:次新股更具成长性?解禁潮来袭

从业绩弹性看,普瑞眼科等盘子较小,业绩弹性似乎更大,一季报数据或有所反馈。总的来看,普瑞眼科等营收、净利润等出现大幅增长,而爱尔眼科却低于行业中位数。

从收入看,爱尔眼科、普瑞眼科等4家A股眼科上市一季度增速均超过15%,其中位值为23.75%。爱尔眼科的营收增速并未跑赢中位数,一季度营收增速仅为20.49%,而普瑞眼科营收增速高达38.8%。从净利润看,爱尔眼科、普瑞眼科等4家A股眼科上市一季度增速均超过27%,其中位值为75.925,其中净利润增速垫底的则为爱尔眼科,而普瑞眼科的增速超过300%。

我们再进一步从量价上进行拆分,爱尔眼科似乎也表现出增长放缓趋势。

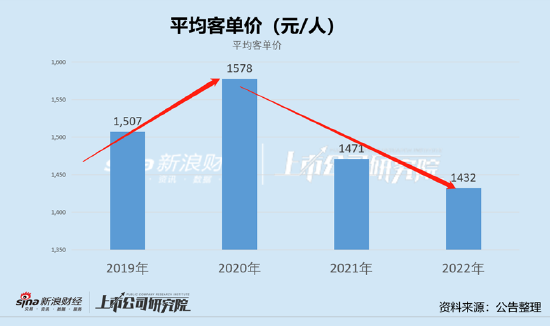

从量上看,2019年至2022年,爱尔眼科平均客单价分别为1507元/人、1578元/人、1471元/人及1432元/人。可以看出,公司自2020年后,客单价呈现出持续下降态势。需要强调的是,公司2020年之前,客单价整体呈现上涨态势。

2022年报告期内,爱尔眼科实现门诊量1125.12万人次,同比增长10.35%;手术量87.07万例,同比增长6.54%。相比往年两位数,显然逊色不少。当然,需要指出的是,去年由于宏观等不可抗力等因素影响,今年可以看看其恢复情况。

综上,爱尔眼科由于基数较大等原因,其业绩增长弹性较普瑞眼科等显得较为逊色。

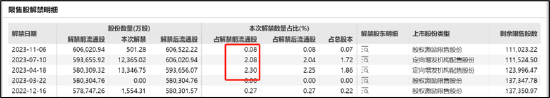

此外,爱尔眼科2022年存在密集解禁潮。较大的限售股解禁即将到期,股价短期也将承压。Wind数据显示,公司限售股解禁期分别为2023年3月、4月、7月、11月,解禁数量占解禁前流通股比例超过4%。

来源:wind

来源:wind

中长期:市场竞争加剧 并购遗留商誉或将是业绩杀手

2021 年以来,国内位居前列的多家民营眼科医疗服务机构相继 IPO 上市,这些企业通过不断扩大规模、提升品牌、优化管理、增强创新等方式,形成了较强的市场竞争力和影响力,民营眼科医疗行业正朝着集团化、规模化、品牌化方向发展。

2022年,爱尔眼科门诊量达到1125.12万人次,而华夏眼科、普瑞眼科及何氏眼科等门诊量累计之和约为爱尔眼科的四成左右。随着上市获得资金发展,是否会对爱尔眼科的市场份额产生一定挑战?据华厦眼科最新披露的投资者关系活动记录表透露,2023至2025年将会产生很多并购,由于市场竞争加剧,相关标的并购溢价也被抬升。换言之,竞争加剧下,爱尔眼科未来的扩张成本也将会被抬升。

普瑞眼科目前处在扩张期,相关盈利呈现较弱水平,但是其已经形成全国布局的业务态势,未来是否会吃掉爱尔眼科部分市场,值得投资者进一步关注。据悉,普瑞眼科聚焦中心城市的全国连锁眼科医院,截至2022年报告期末,公司在全国十余个直辖市及省会城市设立 24 家眼科专科医院和 3 家眼科门诊部,并辐射当地周边区域。

从2014年起,爱尔眼科在自身扩张的同时,采用“上市公司 PE”策略,通过与专业投资机构共同设立多支并购基金,利用并购基金从体系外新建或收购眼科医院,盈利后再置入上市公司,并最终并入上市公司报表。2014年至2017年,爱尔眼科累计通过基金并购医院数量超120家,平均每年新增40家。

目前公司在全球范围内开设眼科医院及中心达723家,其中中国内地610家、中国香港7家、美国1家、欧洲93家、东南亚12家。

需要注意的是,爱尔眼科激进并购扩张遗留了商誉与利益输送嫌疑等问题。

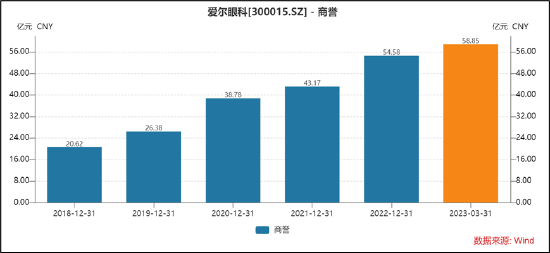

首先,由于公司激进并购,公司已经积累了大量的商誉,未来这将是公司一个业绩隐形杀手。目前,公司的商誉已经高达58.85亿元。值得注意的是,公司商誉减值金额在逐年攀升。年报显示,2020—2022年,爱尔眼科累积计提商誉减值分别为7.88亿元、9.87亿元和11.27亿元,计提商誉减值的金额呈现出上涨态势。

事实上,爱尔眼科收购的标的存在业绩不及预期等情形。对于并购标的一旦出现业绩不及预期,相关商誉减值风险则很可能箭在弦上,值得投资者高度警惕。

来源:公告部分截图

来源:公告部分截图

据悉,1月3日,爱尔眼科发布公告,其将收购绍兴爱尔、舟山爱尔等14家医院部分股权。值得注意的是,爱尔眼科并入的这家绍兴爱尔,其质地似乎一般。公开资料显示,绍兴爱尔2022年前9个月仅赚31.53万元,2021年甚至亏了88.1万元,净资产仅为148万元,爱尔眼科却以5727万元将其收购,溢价高达55倍。

对于涉及高溢价收购关联亏损资产问题,也是监管关注重点。公司收购亏损医院、溢价收购医院以及收购带来的商誉减值风险。因此,监管要求公司就报告期内主要医院收购事项,交易对手方情况,是否存在向关联方收购情形,是否存在利益输送等一系列事项发出灵魂拷问。

责任编辑:公司观察

贵州茅台改革成果渐显 高质量发展之路持续创造价值

出品:新浪财经上市公司研究院作者:浪头饮食/肖恩5月19日,贵州茅台在上证路演中心举行了2022年度及2023年第一季度业绩说明会,“改革”和“创造价值”,成为了会中被管理层及投资者频繁提及的词。从产品设计研发、渠道平稳变革、科技创新推动、持续分红及资金管理新探索等方面的改革创新,均指向为股东创造价值的宗旨。诺哈网2023-05-25 14:59:250000绿竹生物通过港交所聆讯,泰格医药与建银国际参投,IPO前估值约44.5亿

编辑|Echo自2001年创立以来,绿竹生物开发创新型人类疫苗和治疗性生物制剂,包括针对广泛的传染病、癌症及自身免疫性疾病的細菌性和重组疫苗以及单克隆抗体和双特异性抗体。成立至今,绿竹生物尚未拥有商业化商品,产品管线包括三款临床阶段的在研产品,以及四款临床前阶段的在研产品。诺哈网2023-05-26 20:29:400000李明恩:奥星生命科技2022年收入与去非净利均增长 低估公司值得布局

文/新浪港股(微信公众号xlgg-sina)专栏作家李明恩展望奥星生命科技所处的行业,预计未来景气度颇高,因疫情暂停的项目以及待定项目资本开支投资预期会重启。0000欧派家居5月24日现1笔大宗交易 成交金额3003万元

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!5月24日,欧派家居收跌3.20%,收盘价为100.10元,发生1笔大宗交易,合计成交量30万股,成交金额3003万元。00002023年全国帆船锦标赛暨亚运会选拔赛在秦皇岛远洋蔚蓝海岸举行

5月22日,‘2023年全国帆船锦标赛(ILCA6级&ILCA7级)暨ILCA6&7级亚运会选拔赛’在秦皇岛远洋蔚蓝海岸拉开帷幕,中国帆船帆板运动协会主席张小冬在开幕式上致辞。0000