绿竹生物通过港交所聆讯,泰格医药与建银国际参投,IPO前估值约44.5亿

4月13日,绿竹生物通过港交所主板上市聆讯,中金公司为独家保荐人,建银国际为财务顾问。

4月13日,绿竹生物通过港交所主板上市聆讯,中金公司为独家保荐人,建银国际为财务顾问。

编辑 | Echo

自2001年创立以来,绿竹生物开发创新型人类疫苗和治疗性生物制剂,包括针对广泛的传染病、癌症及自身免疫性疾病的細菌性和重组疫苗以及单克隆抗体和双特异性抗体。成立至今,绿竹生物尚未拥有商业化商品,产品管线包括三款临床阶段的在研产品,以及四款临床前阶段的在研产品。

业绩方面,2021年至2022年(以下简称:报告期内),绿竹生物的营收分别为689.6万元(单位:人民币,下同)及1392.3万元;净利润分别为-5.39亿元及-7.25亿元,累积亏损12.6亿元,亏损幅度进一步扩大。与此同时,公司的研发开支也逐年递增,分别为4298.3万元及9142.6万元。

绿竹生物的研发投入是有成果的,其临床阶段在研产品包括核心产品候选疫苗LZ901(重组带状疱疹疫苗)以及两款候选抗体注射产品K3和K193。公司的核心产品及其他在研产品均为内部开发。

带状疱疹是一种病毒感染,是由水痘带状疱疹病毒(VZV)的重新激活引致,该病毒与引起水痘的病毒相同。随着年龄增加,带状疱疹的发病率和严重程度呈增长趋势。大约70%的带状疱疹病例在50岁以后发生。目前,带状疱疹尚无特效药可治,疫苗是最有效的预防方式。

根据弗若斯特沙利文资料,随着公众对带状疱疹的认识不断提高以及可用的带状疱疹疫苗产品数量增加,中国的带状疱疹疫苗市场有望显著增加。

按销售收入计,中国带状疱疹疫苗市场预计将增加至2025年的人民币108亿元,2021年至2025年的复合年增长率为103.8%,以及将进一步增加至2030年的人民币281亿元,2025年至2030年的复合年增长率为21.1%,临床需求巨大。

从市场容量而言,绿竹生物产品一旦商业化,成长空间可期。据了解,绿竹生物已经完成了四轮融资,其中,A轮融资2.5亿元,B轮融资3.5亿元,B 轮融资1.2亿元,C轮融资2.18亿元,共计融资9.38亿元。并且成功引入了北京亦庄、北京赛升、建银资本、晋江祯睿、天津华普、海南兆安等众多机构,在2022年6月16日完成C轮融资后,绿竹生物估值高达44.5亿元。

招股书显示,目前市场上的带状疱疹疫苗分为三种类型,即减毒活疫苗、重组疫苗及信使RNA (mRNA)疫苗。而国内布局带状疱疹疫苗的企业主要分为两类:一类是减毒活疫苗的企业,包括百克生物、万泰生物、上海生物等,该技术路线进度最快的为百克生物。

另一类是重组蛋白疫苗的企业,包括瑞科生物、怡道生物、绿竹生物、中慧元通等。绿竹生物预计于2023年第二季度在中国完成LZ901的II期临床试验,于2023年第二季度启动主动对照III期临床试验以将LZ901与Shingrix®进行比较,并于2024年第三季度向国家药监局提交LZ901的BLA。

资金借道抄底月内“双创”ETF吸金225亿

证券时报记者陈静近来,A股持续演绎市场结构性行情,市场主要股指呈现震荡走弱,但股票型ETF呈现“越跌越买”的操作。数据显示,5月以来,跟踪科创50、创业板指数的“双创”ETF合计吸金225亿元。部分基金公司人士接受证券时报记者采访时称,包括科创板、创业板、半导体在内的几大宽基及行业指数因前期涨幅较大出现了一定回调,估值有所回落,加上未来看好其成长性,或是资金入市的主要原因。0000艾柯医疗冲刺科创板:全方位布局高端神经介入医疗器械,红杉、人保为股东

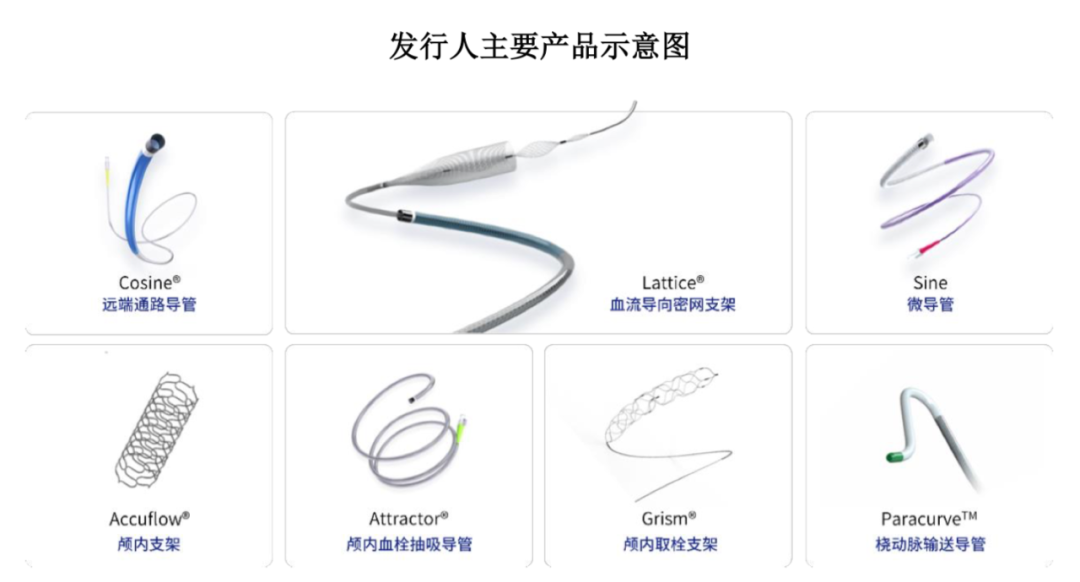

实现医疗器械国产化的创新与突破。据IPO早知道消息,艾柯医疗器械(北京)股份有限公司(以下简称“艾柯医疗”)于2023年4月20日正式递交招股说明书,拟科创板挂牌上市,中信证券担任保荐人。成立于2017年的艾柯医疗作为一家已进入商业化阶段的专注于神经介入领域的创新医疗器械企业,立足于脑血管疾病领域未被满足的临床需求和巨大的市场潜力,从而打造神经介入全产品线布局。诺哈网2023-05-26 20:25:400000马斯克计划打造世界第三大AI公司 或整合特斯拉和推特

快科技马斯克对外公开表示时,认为AI未来的发展对人类有潜在危险,也向来持谨慎态度,甚至呼吁暂停开发一段时间。但在集团内部,马斯克的态度截然相反,不仅没有停止开发,反而是加大力度推进AI研发进程。日前,在公开会议论坛上,马斯克公开表示,当前人工智能(AI)领域有谷歌和微软两大科技巨头在主导市场,他认为有必要出现强大的“第三匹马”,与前二者相抗衡。诺哈网2023-05-27 01:27:410000港股蔚来-SW盘中跌超10% 新车售价高于市场预期

观点网讯:5月25日午后,港股蔚来-SW盘中重挫10.38%,现报60.450港元,成交额5823.46万港元,总市值1039.20亿港元。消息面上,蔚来全新ES6昨日正式发布上市,新车共推出2个配置车型,售价分别为36.8、42.6万元,远高于市场预期。如果按电池租赁模式,在支付29.8万元后,根据电池不同,月费为980/1680元。市场人士表示,新车定价过高可能会拖累整体销量表现。0000