中信期货股指半年报:与2013年行情的异同

下载新浪财经APP,查看更多资讯和大V观点

中信期货

分歧在于空间:4月下旬之后见底信号逐步显现,如偏股基金认购天数减少、机构重仓股超额回升均暗示增量资金正在入市,底部大致探明。而历史底部确认之后的两个季度,全A指数反弹幅度普遍在20%以上,下半年上行概率大于下行概率。而分歧在于反弹空间,尽管政策暖意,但消费乏力、民企现金流恶化等问题非政策短时所能解决,资金担心经济回暖的力度。而在弱现实氛围下,部分资金开始与2013年进行类比。

与2013年成长行情的异同:1)相似点有三,一是美联储均处于收紧周期,利率债非资产配置的首选方向,二是弱现实环境决定与传统经济强相关的领域难有业绩弹性,三是成长板块均出现了深度回撤,如科创板个股较上市开盘价,回撤幅度中位数在40%以上,资金的关注点从防御性转向进攻性。结合三因素,下半年应是偏向成长的结构行情;2)相异点有三,一是2013年新股发行几乎停滞,创业板个股具备稀缺性属性,二是股权直融暂停之后,监管通过鼓励并购扶持中小微企业融资,三是2012年年末创业板机构仓位处于低位。而当前上会频率每周3-4次,同时实体惜于资本开支,并无大规模并购意愿,此外2021年高景气度板块如新能源仓位已经大幅上调,当前成长方向并不具备2013年的爆发力。

权益策略:1)趋势层面,偏多思路为主,但宽基指数表现预计分化,或是迷你版的2013年行情,风格优先关注小盘成长,指数中创业板、科创板占优,期货层面优先配置IC;2)弱经济环境优先配置高景气度方向,建议关注新能源、军工、娱乐媒体、汽车零部件、白酒等细分领域;3)关注期货跨期价差走阔策略,因打新收益回归、量能回升之后中性策略超额获取能力提升,期货对冲力量相应增加,叠加远离敲入线的雪球期权重回高抛低吸属性,预计期货年化贴水增加;4)另外可布局多IC空IH策略,一方面,IC年化贴水高于IH,有贴水回归部分收益,另一方面,上证50的防御属性优势递减。

风险点:1)粮食安全;2)疫情反复;3)美股提前计价衰退预期

一、政策暖意下,战略上转向乐观

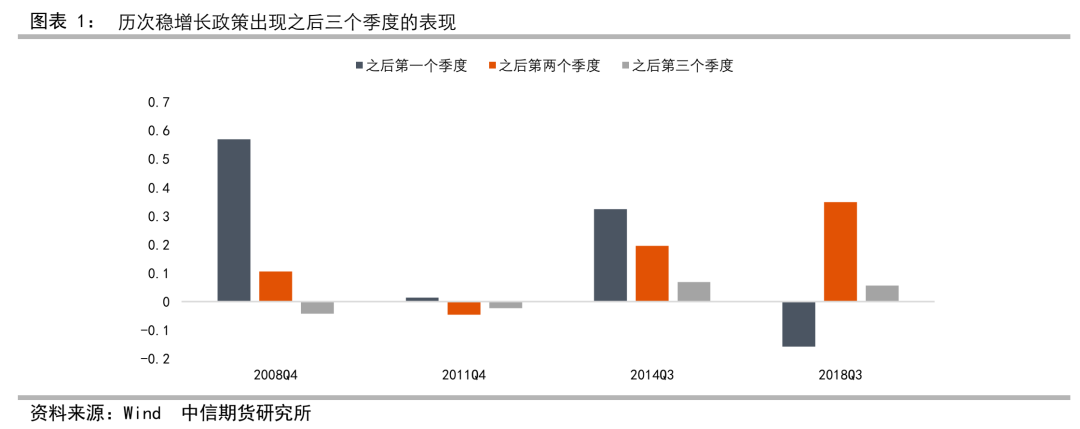

1. 稳增长之后多对应于指数上行阶段

2008年之后出现过四轮稳增长行情,分别发生在2008Q4、2011Q4、2014Q3、2018Q3,其中稳增长信号出现之后,多对应于权益市场上行阶段,尤其是信号出现之后的三个季度。而唯一一次例外发生在2011Q4,由于政策无法改变产能过剩的局面,投资者对于经济预期较为悲观,之后权益市场经历了较长时间的磨底阶段。外推历史经验,战略上不宜悲观,政策能否起效将是未来行情观测重点。

2. 仓位回补信号显现

资金面同样出现了偏暖信号。左图展示了基金重仓指数相对于Wind全A的超额收益,4月下旬之后,重仓股超额开始回暖,显示机构正回补仓位。右图则展示了偏股型基金平均募集时间,进入4月之后,基金认购天数大幅缩短,中位数由4月39天降至5月13天,这一现象暗示基金募集氛围正在改善。

3. 政策能否起效的分歧点1:消费乏力

预计下半年非全面牛市,因投资者对于政策能否起效抱有怀疑,下文主要梳理三个分歧点,分别是消费乏力、地产困境以及民企现金流恶化。

从过往经验来看,居民消费潜力大体可由两因素解释,一是房价,历史上70大中城市商品住宅价格同比拐点领先于消费者景气指数,尤其是在2016年之后,消费者景气指数中枢大幅上移,反映为棚改货币化之后居民消费升级,二是股市收益,2011年之后,Wind全A指数同比与消费者景气指数同步,股市财富缩水也会抑制居民消费。结合当前环境,4月新建商品住宅价格同比增速由正转负,沪深300年内回撤一度接近20%,疫情之后,目前也缺乏报复性消费的基础。

4. 政策能否起效的分歧点2:地产周期

与2020年相比,地产周期无疑处在更为糟糕的状态,症结在于民企开发商的融资环境。下图展示了两张图表,其一是新开工、房企现金流与营业收入的比值,两者大部分时间正相关,开发商融资环境决定新开工增速,其二是不同类型开发商的筹资现金流,一季度国企、公众企业开发商筹资现金流企稳,但民企开发商筹资现金流继续恶化。若房企融资仅能惠及国企,那么民企开放商现金流恶化→土地购置放缓→地产投资下行的负向传导无法消除,本轮地产探底所需的时间也会更长。

5. 政策能否起效的分歧点3:民企现金流

第三个分歧点在于民企。有两组数据可以印证民企现金流恶化,一是工业企业中,4月私营企业亏损占比为25%,占比仅低于2020年,二是根据第三方数据,目前有10%比例的民企有工资无法按时发放的问题,且伴有薪资缩水、裁员等现象。针对上述问题,地方政府近期开始纾困,出台包括还款时间延后等举措,上述措施一定程度上可以延缓信用风险扩散,但无法直接改善民企盈利能力。

6. 小结:底部确认,空间有分歧

综上,现阶段对于A股没有必要悲观,历次稳增长政策出台之后,A股走势偏暖为主,叠加公募认购时间缩短、机构重仓股超额回升等信号,A股调整告一段落。但由于经济乏力,市场对于反弹空间也存有分歧,部分资金开始类比于2013年的行情。那么本轮行情与2013年有什么相同点,又有什么差异,第二部分我们详细探讨。

二、与2013年行情的异同

2013年市场行情全面分化,上证综指全年下跌6.75%,但创业板指开启了为期3年的牛市,全年上行幅度达到82.73%,市场涌现出网宿科技等牛股,股市赚钱效应并不差。而下文我们分别从基本面、资金面梳理与2013年行情的异同。

1. 相似点1:外部环境收紧

第一个相似点在于外部环境,其中2013年逐步计价退出QE,2022年不断加码加息幅度超预期。同时我们认为至少在Q3之前,加息提速的逻辑难以证伪,因通胀居高不下。下图统计了中国出口金额与美国工业产出指数增速的关系,数据显示国内出口高增阶段,一般对应于美国工业景气阶段,这一现象反映中美经济的深度绑定。但4月之后两者背离,由于国内供应链恶化,国内外贸货物吞吐量增速下滑,若国内出口放缓,理论上会影响加重美国工业企业原料的短缺,此时通胀难快速下行。

2. 相似点2:创业板/科创板个股均出现深度配置价值

第二个相似点在于科创板、创业板个股均出现了比较极端的回撤。下文分别比较个股在指数底部位置(上一轮底部选择20121203,本轮底部选择20220426)相对于上市开盘价的回撤中位数。数据显示创业板个股在2012年熊市中的回撤中位数为43%,而本轮已达46%。价格维度,本轮科创板经历深度回撤,估值调整较为充分。

3. 相似点3:债市无性价比

第三个相似点,在于债市无显著性价比。2013年年初,市场对政策一度有期待,但两个事件打破了市场的预期,一是3月发布的银监会8号文,针对影子银行扩张开始非标规范,旨在引导金融去杠杆,二是年中发生钱荒事件,政策宽松不及预期,叠加美债利率上行的牵引效应,2013年国内债市进入熊市。而本轮市场,美联储加息预期下宽货币空间有限,结合中美利差进入低位,后续国内利率下行空间不大。于是从资产配置角度,债市目前在牛市尾声。

4. 相异点1:新股上市速度

但与2013年相比较,也存在着一些不同之处,并影响成长板块的爆发力。其一在于新股的发行速度。2013年IPO几乎处于停滞的模式,全年上市新股仅2只。新股发行放缓有两个连带结果,一是次新价值上行,此前上市的创业板个股获得稀缺性属性,二是为了解决中小企业融资难的问题,政策层面鼓励并购,后者被视为2013年创业板牛市的催化剂。而本轮市场并无上述利好,统计近期IPO上会节奏,周上会数量为15-20只,本轮扶持中小微企业更依赖于股权市场直融,这意味着个股稀缺性优势不再。

5. 相异点2:机构持仓行为

其二,机构增仓空间不一。由于2013年正值4G建设、移动互联扩容周期,相关链条业绩集中爆发,机构在2012年之后持续加仓创业板指。但本轮科创板机构未必有大幅增仓的空间,一是2021年科创板持仓中枢已经大幅上行,年末基金持股占比接近翻番,二是高景气度板块如新能源车机构仓位水平并不低,如宁德时代基金持股占比为12%(分母为总股本)。当前成长方向增仓力度不及2013年。

6. 为什么2013年出现极端风格

对行情异同进行汇总之后,可以得出2013年创业板强势的原因,一是美联储退出QE、政策引导金融去杠杆,债市配置价值下降,配置环境逐步有利于股市,二是创业板个股深度回撤,较上市开盘价回撤超40%,具备性价比,三是新股发行停滞造就了创业板个股的稀缺性,四是政策力度不及预期,传统经济领域难有想象空间,资金顺势进入成长。而本轮市场可能是mini版的2013年,美联储收紧、债市承压、弱经济预期、科创板个股深度回调均与2013年环境相似,但本轮缺少并购提速、新股发行放缓、仓位偏低等催化剂,成长方向难有2013年创业板的爆发力。

7. 借古鉴今:围绕景气度方向布局

A. ROE百分位数在80%以上的行业

风格维度,预计市场风向在高景气度领域,而为了确认行业景气度,下文计算了二级行业ROE在最近14个季度的百分位数(国内库存周期约40月,对应于一轮库存周期)。

ROE百分位在80分位数以上的细分行业大致有几个类型:1)受益于通胀上行以及供应链收紧的行业,如海运、油气开采等,此类行业驱动逻辑与提价有关,但鉴于地产周期下行以及全球正进入衰退预期,下半年存在计价需求回落的可能,景气度拐点随时可能出现;2)受益于碳中和及新能源车爆发的产业链。而相关产业链下半年依旧有较高景气度,政策层面,为鼓励消费,地方政府出台了诸多鼓励汽车消费的举措,如汽车购置税减半政策会在6月至12月执行,汽车消费有前置需求,行业层面,5月新能源车渗透率升至26.5%,且自主品牌新能源车渗透率提升至45%,行业集中度上行,出口层面,由于芯片短缺,欧美汽车产量递减,随着品牌度的提升,国内新能源车出口增速也大幅提升;3)其次是困境反转行业,如受益于客运量回升的航空、手游版号开闸的娱乐;4)最后是驱动逻辑相对独立的行业,如受益于人民币贬值的纺织制造。

B. ROE百分位数在20%及以下的行业

此外,可以关注ROE百分位数在20%以下的行业,若其股价跟随景气度而动,则可能具备中期配置价值。第一类低景气的行业集中在地产基建环保相关产业链,鉴于地产超额极其依赖于政策预期,上半年市场已经对其充分计价,不建议高配,而伴随稳增长政策加码,基建、环保超额想象空间加大,重点关注新基建领域。第二类低景气的行业集中在食品以及供应链受挫领域如汽车零部件,但两者下半年不乏利好,其中白酒受益于2021Q4提价,而零部件受益于二季度供应链恢复,在利好浮现之后,市场可能计价景气度回升逻辑。

结合以上分析,下半年优先关注新能源车、军工、娱乐媒体、零部件、白酒等细分方向。

三、权益市场策略

1. 趋势建议:缩小版的2013年

历史经验显示,市场底部出现之后的两个季度,全A指数反弹幅度普遍在两成,若4月底部确认,下半年上行概率远大于下行概率。同时结构形似2013年,即成长主导的修复行情。与2013年相比较,当前环境有几个相似之处,一是外部环境收紧,利率承压,与外盘相关性较强的宽基指数上行承压,二是市场对于经济预期相对悲观,消费乏力、民企现金流恶化抑制消费、制造的想象空间,三是成长回撤充分,如科创板较上市开盘价的回撤中位数超过40%。但空间上应不及2013年,新股上市暂停、鼓励并购是2013年创业板牛市的催化剂,但本轮条件并不具备,成长缺少2013年的爆发力。综上,建议偏多思路为主,指数层面重点关注创业板,期货重点关注IC。

2. 基差建议

下半年基差走阔可能性稍大。上半年期货年化贴水整体收窄与几方面因素有关,一是熊市尾声,抄底力量令贴水水平自然缩窄,二是A股量能萎缩、打新收益下降,中性/打新对冲类策略处在相对不利的环境中。但进入下半年,上述环境可能逆转,一是伴随量能修复以及赚钱效应回归,中性策略收益预期改善,二是打新收益自5月明显修复,预计打新对冲类策略回归,三是远离敲入线附近的雪球期权重回高抛低吸属性,若500指数中性偏强,则有利于贴水走阔。在此转换之下,关注下半年跨期价差走阔的可能性。

3. 衍生品市场策略:可考虑多IC空IH

风格维度,关注多IC空IH的可能性。看好IC有几个理由,一是存量叠加非全面牛市环境,小盘股相对占优,二是消费乏力,民企现金流恶化,这一情况不利于消费、银行等板块表现,对于IF有一定压制,三是从贴水角度,目前IC年化贴水显著高于IH年化贴水,多IC空IH有贴水回归收益。

4. 策略风险点

A. 粮食安全

世界粮食计划署发出警告,称或面临二战之后最大的粮食危机。对此我们的看法是:1)本轮粮食危机的本质是逆全球化以及俄乌冲突,如乌克兰减产20%、黑海沿岸港口遭到毁坏,这导致全球粮食出口递减;2)尽管我国食物自给率仅有65.8%,但中国没有粮食危机,一方面大部分粮食如大米、小麦均可自给自足,另一方面我国有大量的国储储备,必要时可抛储;3)负面影响主要体现在输入性通胀上,如俄乌冲突之后化肥价格大幅上行,巴西最大港口已经出现肥料过剩,农民等待化肥价格下行之后再进行采购,这可能导致播种时间延后并影响产量预期。而巴西作为全球食品的主要出口国,若产量下行致使出口回落,可能引发全球局部性的粮食紧缺。

B.美国衰退提前到来

根据美联储的预测,未来12月美国经济进入衰退的概率仅有3.71%。尽管投资者认为美国经济软着陆的概率不大,但普遍认为下半年衰退潮尚未到来,其中暗含对于衰退的计价还不够充分。若下半年市场出现原油价格急速回落等信号,可能被市场视为衰退提前的信号,这可能导致美股出现剧烈波动。

C.疫情的持续反复

最后一层风险在于疫情的持续反复,其主要影响路径体现在出口份额被分流。2021年中国出口强势,除了国内疫情控制得当以外,供应链稳定也是重要缘由。但在二季度疫情之后,中国出口至美国的份额被东南亚、韩国瓜分。若下半年疫情再度反复,可能进一步打压出口。

责任编辑:李铁民

基金经理密集调研,火电板块或有惊喜

证券时报记者安仲文基金经理又将目光转向火电等“旧能源”了。证券时报记者注意到,在迎峰度夏的预期下,基金经理的密集调研以及火电股的持续走强,或表明新旧能源在基金重仓股中的博弈可能是一个长期的过程。谢治宇、丘栋荣等多位顶流基金经理也在今年一季度强力买入火电股。在迎峰度夏以及煤价下降的背景下,二级市场上火电板块表现或有惊喜。基金密集调研火电股0000电报解读|瑞晨环保(301273.SZ)环保设备和离心风机拓展一带一路广阔市场

瑞晨环保:目前在拓展海外市场,今后海外销售比例会有所提高瑞晨环保近日在业绩说明会上表示,公司目前也在积极拓展海外市场,去年公司的风机销售到了波兰。目前,随着国内水泥集团走出国门,公司的高效节能风机也在跟随这些客户在海外开始应用,现在的主要模式是一带一路由中国的总包公司带出去的项目,产品公司提供。今后海外的销售比例会有所提高。0000美维口腔朱丽雅:口腔医疗连锁数智化正帮助超越医患连接的单维关系

舒适化将是未来口腔诊疗消费升级的核心。作者|罗宾据IPO早知道消息,4月19日至20日,“恰逢其时,万物生长——拥抱中国健康产业的黄金时代”易凯资本中国健康产业峰会2023在上海召开。25位产业界大咖、政策制定者和影响者、科学家以及投资机构掌舵人分享了他们的实践及观点。0000