中信期货股指周报:资金空转逻辑进一步强化

中信期货

观点:结合此次披露的信贷数据,尽管信贷结构并不差,但仍然难以修复资金在金融体系内空转的预期,这一路径下,宽信用传导不畅,企业EPS修复速度承压,业绩因子难提供上行动能。同时弱基本面未必会带来积极的货币政策,鉴于央行货币政策报告提及结构化通胀的以及稳定汇率的措辞,LPR利率预计难有调整空间。基于此,我们对于沪深300为代表的大盘蓝筹仍持中性看法,弱美元提供短期支撑,但难有上行弹性,建议关注更易被资金撬动的小盘成长配置机会。

操作建议:配置IM

风险点:1)疫情反复;

一、 股指:如何理解7月社融对于股市的影响

(一) 一周回顾:中盘价值风格最强

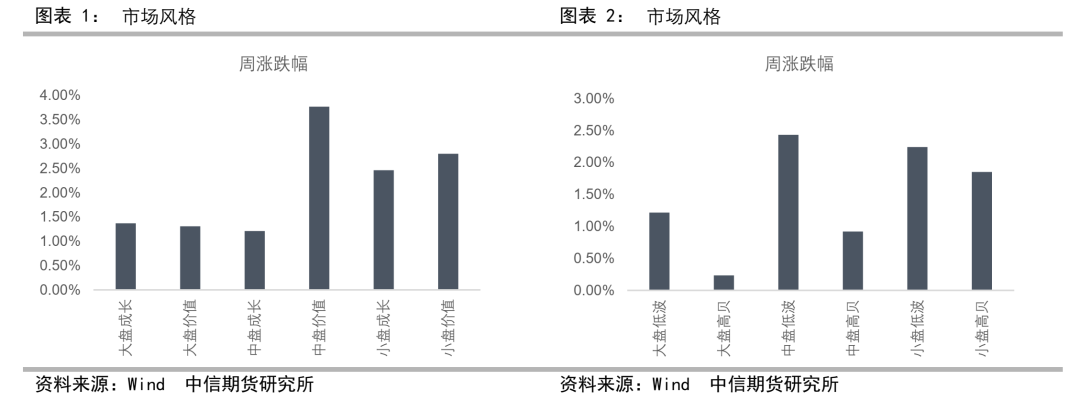

本周权益市场虽有反复,但中枢整体抬升,其中主要宽基指数中,红利指数、中证500指数、中证1000指数较强。行业方面,涨价链领涨(煤炭、石化),中游次之(机械、轻工),消费最弱(农林牧渔、消费者服务、食品饮料),偏好回暖之后,防御属性资产跑输。从交易线索来看,一是美国CPI见顶回落,市场计价美联储收紧放缓预期,陆股通资金周四显著回流,为市场提供增量资金,二是央行货币政策报告提及未来信贷流向领域,整体思路仍以精准投放思路为主,科技、新能源、基建有望成为政策重点扶持方向,边际利于上述板块提升资本开支,三是南京等地实质性楼市松绑,楼市政策进一步松动。而在盘后,7月社融数据披露,引发一系列联想。

(二) 社融进一步强化资金空转逻辑

A. 信贷结构并不差

首先,需要说明的是,新增人民币贷款数据有着较强的季节性特征,7月本是企业信贷的淡季,于是用单月数据印证企业信贷趋势并不靠谱。其次,为了更好考量实际信贷情况,我们用滚动3月数据进行替代,以此反映趋势项。数据显示当前信贷结构并不算差,维度一,统计中长期贷款与短期贷款、票据融资、中长期贷款的比值,可见Q2之后拐点已现,显示企业融资需求的确在边际改善,维度二,统计中长期贷款中居民项及企业项的同比增速,数据显示企业部门增速已转正,居民部门融资虽然被地产拖累,但边际上不算弱。

B. 市场所担心的问题是资金是否在金融体系内空转

而市场所担心的核心问题在于资金边际流入实体的速度并不算快。统计新增人民币贷款存量增速与M2增速的差值,以此反映资金在金融体系内空转程度。左图显示,差值数据趋势下行,且5月之后开始倒挂,反映大部分投放的基础货币仍停留在金融体系中。

而资金是否流入实体关系到全市场的资金成本,右图展示了新增人民币贷款存量M2同比增速差值与10年国债收益率的关系,趋势两者大体一致。至于原因,若信贷传导通畅,此时资金更易留在实体而非金融体系,指标上表现为社融M2增速差值的扩大,同时资金在债市加杠杆动能衰减,表现为无风险利率上行。

鉴于近期差值中枢下行,市场担心信贷传导路径不畅,这导致Q3社融数据存在不及预期以及经济进一步滑坡的可能,这是本次信贷数据部分资金理解偏负面的关键。

C. LPR是否有调整的必要

而此次数据披露之后,另一个连带影响是市场开始关注本月LPR利率调整的可能性。对此我们观点如下,针对1年期LPR利率,调整可能性不大,因短端利率已经位于绝对低位,若降息,有进一步刺激债市加杠杆的负作用;针对5年期LPR利率,配合近期楼市的松绑,市场是有一定预期的,但结合本次央行货币政策报告,专栏中开始涉及结构化通胀的担忧以及稳定汇率的措辞,暗示货币政策空间开始受猪价、汇率抑制,此时也难以形成降息的预期。

(三) 小结:宽信用逻辑不畅,LPR调整必要性有限,短期不宜高估大盘弹性

结合此次披露的信贷数据,尽管信贷结构并不差,但仍然难以修复资金在金融体系内空转的预期,这一路径下,宽信用传导不畅,企业EPS修复速度承压,业绩因子难提供上行动能。同时弱基本面未必会带来积极的货币政策,鉴于央行货币政策报告提及结构化通胀的以及稳定汇率的措辞,LPR利率预计难有调整空间。基于此,我们对于沪深300为代表的大盘蓝筹仍持中性看法,弱美元提供短期支撑,但难有上行弹性,继续关注小盘成长配置机会。

二、 股指期货数据跟踪

注1:年化折溢价率=(期货-指数)/指数*360/期货距离交割日时间

注2:年化移仓成本=(期货近月-期货远月)/指数*360/期货交割日距离时间

三、 股市微观流动性跟踪

责任编辑:李铁民

穆罕默德·艾利安:通胀如何卷土重来

文/新浪财经意见领袖专栏作家穆罕默德·艾利安关于发达经济体的通货膨胀的争论,在过去十年中发生了巨变。(错误)测量问题已无人关注,对削弱性高通胀和债券市场权力过大的担忧不复存在,现在的担心是过低的通胀可能拖累增长。0000再遭被动平仓 *ST凯撒实控人丢掉第一大股东地位

◎记者韩远飞*ST凯撒5月23日晚公告,公司控股股东凯撒世嘉遭遇被动平仓,令其直接交出了公司第一大股东的交椅,并引发外界对*ST凯撒控制权的担忧。此前,由于前两大股东持股比例接近,深交所曾要求*ST凯撒厘清当前公司的实控人究竟是谁。此外,当前凯撒世嘉及其关联单位还非经营性占用着*ST凯撒大笔资金,这也为*ST凯撒的经营发展埋下了重大隐患。实控人丢掉第一大股东地位0001特朗普党内最大对手正式宣布参加2024大选

据《卫报》和《国会山报》报道,当地时间5月24日,美国前总统特朗普在共和党内的“头号竞选对手”罗恩·德桑蒂斯正式宣布参加2024年美国总统竞选,他是美国佛罗里达州州长。在竞选视频中,德桑蒂斯表示,自己参选是为了“领导伟大美国的复兴”,他还将佛罗里达州称为美国的典范,“我们证明是可以做到的”。德桑蒂斯说,“我们选择事实而不是恐惧,选择教育而不是教化,选择法律和秩序而不是骚乱和混乱。”诺哈网2023-05-27 00:04:390000