新湖早盘提示(能化版块)

沥青:★☆☆(原料问题影响不大)

本周一中石化部分地区报价小幅上调20-50元/吨,其他地区不变。上周厂库小幅累库,山东地区厂库去库。关于原料问题,据最新了解,地炼原料问题基本接解决,除了增加成本及短期影响产量,不会对地炼产量形成实质影响。山东地区,个别炼厂继续释放6月合同,业者多按需采购为主,实际成交情况一般;华东地区,江苏新海间歇停产,区内供应有所下降。需求方面,受阴雨天气影响,下游实际需求较弱,业者刚需采购为主。盘面再次回归基本面逻辑,目前需求疲软,盘面偏弱,但仍需关注原油价格变动。

PTA:★☆☆(阶段性检修,供需有所好转)

上一交易日,PTA现货市场商谈一般,基差继续走弱。本周及下周主港货主流在09 190~210附近有成交,个别宁波货略高在09 220附近,商谈价格区间在5520~5585附近。6月上在09 195有成交。6月中在09 160有成交。6月底在09 140-150有成交。夜盘6下在09 180有成交。主港主流货源基差在09 200。隔夜国际油价上涨,PX收于985美元/吨,PTA即期加工费303元/吨。装置方面,暂未较大变化。需求端聚酯开工88.8%,企稳上升,织造负荷提回升至73%,终端需求有所转好。综合来看,近期在偏高估值、弱需求以及市场氛围走差的压力下,PTA下跌。从供需的角度看,需求端开工回升叠加供给端检修,对PTA偏乐观,做多风险在于PX估值偏高,可以关注TA91正套。

短纤:★☆☆(近强远弱格局)

上一交易日,直纺涤短现货报价多维稳,成交优惠商谈,半光1.4D主流商谈重心7200-7350元/吨出厂或短送。下游刚需采购,平均产销在50%附近。半光1.4D直纺涤短江浙商谈重心7250-7350元/吨,福建主流7300元/吨附近,山东、河北主流7300-7400元/吨送到。供给端,现金流修复,直纺涤短开机率提升。下游开工提升后订单情况仍然不佳,需求偏弱。工厂库存去化,近端价格相对偏强。总体来看,短纤现金流修复以后当前估值中性,供需无明显矛盾,总体跟随成本,流通货源不多,近强远弱格局。

甲醇:★☆☆(甲醇市场中期预期偏差)

上一交易日江苏现货价格上调。江苏现货升水主力期货。国内上游开工短期下降,宝丰新装置不稳定。近期港口到港开始增加,5-6月进口量预期上升。成本支撑弱。烯烃方面,沿海大部分装置平稳,内地多套装置检修。近期传统下游部分行业开工一般。下游利润偏差。近期港口库存维持。中期预期仍偏差,价格预期偏弱。

尿素:★☆☆(尿素供需不及预期)

上一交易日尿素山东现货价格维持。最近一周尿素日均产量在16.76万吨,环比减少0.18万吨,同比增加0.82万吨。检修装置相对较少,日产量同比偏高。国内方面,后期农业旺季将逐步结束,工业端三聚氰胺等开工同比偏低。外盘市场走势弱,出口需求预期持续差。近期企业库存环比增加,同比偏高。国内下游旺季将结束,中期预期差,09建议偏空操作。

MEG:★☆☆(煤系弱势,乙二醇承压)

上一交易日,乙二醇价格重心低位下行,市场商谈偏弱。日内乙二醇盘面持续走弱,现货基差围绕在09合约贴水85-90元/吨附近,场内买气一般,午后现货重心跌破4000元/吨一线,商品氛围弱势乙二醇承压明显。美金方面,乙二醇外盘重心弱势下行,近期船货商谈在485美元/吨附近,6月中下船货商谈成交在488-490美元/吨附近,盘面持续回落报盘有所惜售。装置方面,广东一套40万吨/年的乙二醇装置于近日重启,该装置此前于5月中旬停车。内蒙古一套26万吨/年合成气制MEG装置重启计划再次延后,目前预计6月上旬附近重启;该装置前期于5月上旬停车检修。新疆一套15万吨/年的合成气制MEG装置近日按计划重启,目前负荷提升中;该装置于上周故障短停。需求端聚酯开工88.8%,企稳上升,织造负荷提回升至73%,终端需求有所转好。本周港口阶段性累库,浙石化及部分煤化工检修,国内供应收缩,不过近期部分重启,需求端聚酯开工恢复至高位,低估值下总体看好为主。

PP:★☆☆(建议逢反弹做空)

拉丝现货7000元/吨。巨正源二期上游已投料,PP计划下旬出料,东华茂名计划5月底6月初投料;PP检修装置陆续恢复,整体负荷环有回升,但拉丝排产下滑;标品进口窗口保持关闭。下游整体开工同比不及往年,新订单跟进情况仍然偏弱,部分行业成品库存水平较高,下游备货意愿偏弱,近期价格下跌,下游企业点价意愿环比好转。石化库存压力不大。上游油制与PDH生产利润尚可;粉料生产利润偏弱;PP出口窗口打开;BOPP利润较低。09合约基差40元/吨;9-1价差50元/吨左右;共聚与拉丝间价差水平较高;粒粉料价差环比走扩;L-PP主力合约价差670元/吨左右。近期PP检修装置陆续恢复,PP供应增加,随着PP检修的继续恢复以及新产能逐渐投产,PP供需矛盾会更加突出,建议逢反弹做空。23年PP的产能投放压力明显大于PE,长线来看L-PP价差预计仍有走扩空间,买L空PP套利建议持有,关注PE的出口情况以及PP新装置投放情况。

(文章来源:新湖期货)

神马电力(603530.SH):拟以自有资金或自筹资金建设国际营销网络项目

来源:格隆汇格隆汇5月23日丨神马电力(603530.SH)公布,公司基于全球战略的发展规划,拟以自有资金或自筹资金建设国际营销网络项目,并在优先发展的美国、德国、英国、巴西、西班牙设立营销中心或仓储中心。0000上海证券:兴全趋势等18只基金获5年期五星评级

新浪财经讯、近日,上海证券基金评价中心发布最新基金评级报告。截止9月30日数据汇丰大盘A、华夏回报A、兴全趋势、华夏回报二号、南方成份、诺安灵活、诺安中小盘、交银主题、交银行业、交银核心、华安逆向、大成优选、嘉实短债、兴全磐稳、招商产业债A、安信收益A、安信收益C、国泰民安A等18只基金获得了五年期综合管理能力、证券选择能力、时机选择能力、风险管理能力等全部指标的五星评级。诺哈网2023-05-25 14:40:330000基建怎么了?(天风宏观张伟)

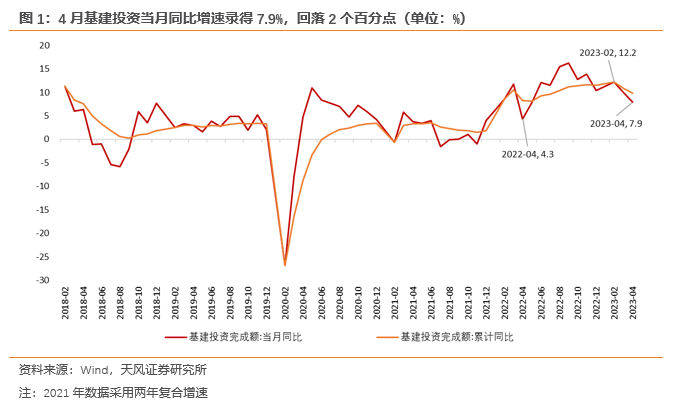

全年土地出让收入可能会较去年下滑1.2-1.7万亿元,在不新增政策性金融工具的情况下,全年基建增速可能仅有2%-3%左右,不足以支撑全年的稳增长目标。我们预计7月下旬有必要推出政策性金融工具,适当对冲土地收入下滑对基建的影响,规模预计在3500-5000亿元。文:天风宏观宋雪涛/联系人张伟基建投资正在放缓。诺哈网2023-05-27 11:18:060001火爆!50万“光伏人”涌入,大佬日程被塞满,空气里都充满“生意经”

50万人注册观展、33个展馆、3000家企业参展、来自全球95个国家……这是今年SNEC上海光伏展览会的一组数据。5月24日,展览会迎来首日亮相,证券时报记者在现场看到,展厅内外皆是人海,几乎每条过道都是嘈杂的交谈声。除了普通话,各国语言充斥着展会,连空气里都充满着“生意经”。诺哈网2023-05-27 02:37:120000