绿竹生物招股在即:与葛兰素史克的带状疱疹疫苗竞争,估值超44亿元

当前港股市场的环境仍然不够理想。

据IPO早知道消息,北京绿竹生物技术股份有限公司(以下简称“绿竹生物”)于4月上旬通过港交所聆讯,拟主板挂牌上市,中金公司担任独家保荐人。

据「IPO早知道」了解,绿竹生物计划通过本次IPO募集3000万至5000万美元。

值得一提的是,除绿竹生物外,另有两家企业正处于招股过程中,这样的情形在2023年并不多见。

当然,即使企业纷纷开启招股,但从市场反馈及稍早前在港交所上市的企业的后市表现来看,当前港股市场的环境仍然不够理想——一旦估值定的过高,愿意买单的投资者就没那么多;一旦估值不够理想,自然就会损害老股东的利益,且融资规模大幅下调。

回到绿竹生物本身。

成立于2001年的绿竹生物作为一家致力于开发创新型人类疫苗和治疗性生物制剂,以预防和控制传染性疾病,并治疗癌症和自身免疫性疾病的生物技术公司,专注于人类医学领域,并通过对免疫学和蛋白质工程的理解建立了技术平台。

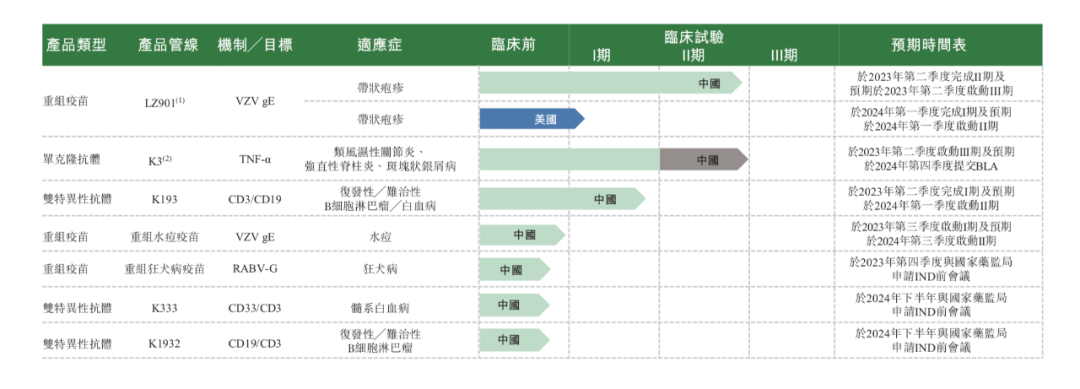

截至最后实际可行日期,绿竹生物的产品管线包括三款临床阶段的在研产品,包括核心产品LZ901,以及四款临床前阶段的在研产品。

LZ901作为绿竹生物的核心产品及自主开发的候选重组带状疱疹疫苗,预计将成为全球首款具有四聚体分子结构的带状疱疹疫苗,用于预防年龄为50岁及以上成人水痘带状疱疹病毒(“VZV ”)引起的带状疱疹。

值得注意的是,2021年,葛兰素史克的带状疱疹疫苗Shingrix®几乎占据了全球100%的市场份额。

2022年1月,绿竹生物在中国就LZ901启动I期临床试验以及于2022年4月在中国完成I 期临床试验及启动II期临床试验;预计于2023年第二季度在中国完成LZ901的II期临床试验,于2023年第二季度启动针对Shingrix®比较LZ901的多中心、随机、双盲、安慰 剂对照III期临床试验,并于2024年第三季度向国家药监局提交LZ901的BLA。此外,绿竹生物已于2022年7月从FDA收到LZ901的IND批准,并于2023年2月在美国启动I期临床试验。

绿竹生物计划于2024年第一季度完成I期临床试验及启动II期临床试验。此外,绿竹生物计划于2025年第二季度完成II期临床试验、于2025年第四季度启动 III期临床试验及于2027年第二季度完成III期临床试验。

成立至今,绿竹生物已获得赛升药业、建银国际、和瑞创投、丽珠医药、泰格医药、屹唐创投、铭盛资本、陕西金控、信银振华、瑞久创投等机构的投资。

在2022年6月完成C轮融资后,绿竹生物的投后估值约为44.2亿元人民币。

绿竹生物在招股书中表示,IPO募集所得资金净额将主要用于核心产品LZ901的临床开发、制造和商业化;K3的临床开发和制造;建设于珠海的商业生产设施;以及用作营运资金和其他一般公司用途。

绿竹生物通过港交所聆讯,泰格医药与建银国际参投,IPO前估值约44.5亿

编辑|Echo自2001年创立以来,绿竹生物开发创新型人类疫苗和治疗性生物制剂,包括针对广泛的传染病、癌症及自身免疫性疾病的細菌性和重组疫苗以及单克隆抗体和双特异性抗体。成立至今,绿竹生物尚未拥有商业化商品,产品管线包括三款临床阶段的在研产品,以及四款临床前阶段的在研产品。诺哈网2023-05-26 20:29:4000002元关联交易,许家印隐藏了一个数字

文/乐居财经魏薇债务重组方案出台后不久,恒大又有了新动作。4月24日晚,中国恒大与恒大汽车分别公告宣布,中国恒大全资控股公司安新控股拟以2元的价格,收购恒大汽车旗下荟保、FlamingAce两家公司的股权。荟保和FlamingAce持有恒大汽车旗下的47个养生空间项目,包括21个恒大养生谷项目、5个恒大健康城项目、21个各类物业开发项目,项目位于西安、郑州、重庆、武汉等多个城市。0000梅斯健康香港IPO引入Harvest、广发全球、安吉投资者为基石,预期下周四挂牌港交所,中国最大的在线专业医师平台之一

梅斯健康(02415.HK)发布公告,公司拟全球发售6678.9万股股份,其中中国香港发售股份667.9万股,国际发售股份6011万股,另有15%超额配股权;2023年4月17日至4月20日招股,预期定价日为4月20日;发售价将为每股发售股份9.10-10.16港元,中金公司及麦格理为联席保荐人;预期股份将于2023年4月27日于联交所主板挂牌上市。编辑|Echo诺哈网2023-05-26 21:54:410000收评:北向资金净买入20.49亿元,沪股通净买入23.54亿元

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!截至沪深股市收盘,北向资金全天净买入20.49亿元,其中沪股通净买入23.54亿元,深股通净卖出3.05亿元。责任编辑:张海营诺哈网2023-05-26 11:51:070000