至正股份努力保壳?四季度收入异常增长 经营可持续性遭质询

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

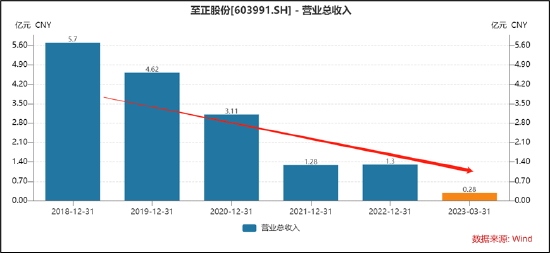

核心观点:在退市新规压力下,至正股份2022年财报数据出现异常,四季度营收骤然大幅增长。至正股份近年营收大幅缩水在1亿元左右,且持续亏损多年,已经在退市边缘徘徊。公司经营可持续性几何?其究竟有没有动用财技保壳?

近日,至正股份发布公告,控股股东部分股份质押展期。值得一提的是,大股东质押率超过70%。

颇为引人注意的是,公司去年第四季度收入骤增。至正股份近年营收大幅缩水在1亿元左右,且已经多年出现持续亏损,已经在退市的边缘徘徊。公司究竟有没有调节收入保壳?公司经营可持续性能力究竟几何?

退市新规下的保壳?四季度收入骤增

至正股份主营生产低烟无卤阻燃(HFFR)热塑性化合物和辐照交联化合物以及其他工程塑料、塑料合金、绝缘塑料。

近年,营收大幅缩水,2021年至2022年,公司营收分别为1.28亿元、1.3亿元。

而公司净利润出现多年亏损,2019年至2022年,公司已经持续亏损四年,具体如下图:

然而,颇为异常的是,公司2022年第四季度收入突然大幅上升。需要提醒的是,公司收入已经多个季度持续萎靡。我们进一步发现,公司第四季度收入为0.56亿元,占公司全年总收入之比高达43%,而2020年及2021年同期收入占比仅为23%、20%。

需要指出的是,公司第四季度核心产品价格并未出现暴涨,反而是下跌,而公司电网系统电力电缆用特种绝缘高分子材料销量大幅上涨。

来源:公告

来源:公告

在公司收入异常突增下,公司的应收款走势与营收出现背离,且应收款收入占比过高。鹰眼预警显示,2022年,公司应收款增速超过20%,远超营收增速,且应收收入占比高达70%。

来源:鹰眼预警

来源:鹰眼预警

以上一系列异常数据背后,究竟有何玄机?

根据2020年12月修订的《上市规则》规定,如公司最近一个会计年度经审计的净利润为负值且营业收入低于人民币1亿元,或追溯重述后最近一个会计年度净利润为负值且营业收入低于人民币1亿元,将会对其股票实施退市风险警示。若连续两年被实施退市风险警示,就会面临被退市。至正股份究竟有没有通过调节财务数据规避退市新规呢?值得投资者警惕。

可持续性经营能力遭质询 为保壳突击并购?

事实上,至正股份可持续性经营能力早就遭监管质询。2022年6月8日,公司收到上交所针对公司2021年年度报告的信息披露监管工作函,其中就提到,在公司近年业绩连续下滑及亏损的情况下,未认定公司持续经营能力存在不确定性的判断依据。

公司上市以来问题不断。据悉,公司2017年、2018年的年度报告均存在虚假记载,而2019年其内控报告则被出具了否定意见。而后,至正股份又被爆出原控股股东及其关联方曾在2017年、2018年及2019年1-5月期间,非经营性占用上市公司资金达2.61亿元。值得注意的是,自2021年初以来,公司已连续两年更换年审会计师事务所:2021 年2月2日将立信更换为立信中联,2021年 12月10日将立信中联更换为中审亚太。

公司在退市边缘之际,去年11月却突击收购。根据至正股份发布公告,其拟以现金方式收购苏州桔云51%股权。据悉,标的资产苏州桔云2022年上半年营业收入878.78万元、净利润162.75万元,前三季度实现营业收入6168.42万元、净利润1365.96万元,也即第三季度业绩迅猛增长。本次交易评估基准日为2022年6月30日,苏州桔云净资产为802.64万元,双方协商后标的资产51%股权的交易作价约1.2亿元。

2022年11月9日,上交所下随即发出灵魂拷问,要求至正股份说明若不进行本次收购,公司今年业绩是否可能触及退市风险警示相关指标,本次收购是否涉及年末突击交易等。

责任编辑:公司观察

5月25日四大证券报头版头条内容精华摘要

5月25日(星期四),今日报刊头条主要内容精华如下:中国证券报助力“中国造”汽车出口专列实现常态化运行5月21日,满载196辆汽车的79348次货运列车从中国铁路武汉局集团有限公司宜昌车务段荆门车站出发,在成都中转后搭乘中欧班列前往俄罗斯莫斯科。出海融资热度提升多家A股公司加快GDR发行0000香港交易所未来科技峰会(深圳场)探讨中国创新科技的机遇

香港交易所首场未来科技峰会于5月10日在深圳顺利举行。本次活动吸引了约600名来自科技企业、投资机构和科创业界的专家齐聚深圳,一同探讨创新科技行业的新机遇,以及香港如何充分发挥超级联系人的角色助力科技创新。诺哈网2023-05-26 17:15:320000长峰医院停牌!电话无人接听,主办券商称联系不到

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:中新经纬发生火灾致21人死亡的长峰医院停牌。4月19日早间,全国中小企业股份转让系统在官网公告称,因发生重大风险事件,长峰医院今日起股票停牌。电话无人接听市场资讯2023-04-22 19:38:480000医药基金发起攻势 年内最高涨幅近40%

今年以来,除了TMT、“中特估”等热门主题基金业绩靠前,部分医药主题基金同样表现突出。数据显示,截至5月23日,红土创新医疗保健股票年内回报率已接近40%。医药相关ETF“吸金”显著,年内净流入金额超330亿元。0000