“理财收益翻红了!”一季度净值持续修复,理财公司倾向于稳健风格

华夏时报记者 冯樱子 北京报道

“终于回本了。”4月12日,一名北京的投资者对《华夏时报》记者表示,他在一家股份制银行购买了几十万元R2级理财产品,今年9月到期,目前已经由亏转盈。

2022年银行理财产品净值大幅回撤,令很多投资者措手不及。而经历了一段时间调整,近期市场表现逐渐企稳,理财产品净值有所回暖。

4月11日,融360数字科技研究院发布监测数据显示,一季度理财产品净值持续修复。监测到9317只产品显示,截至今年一季度末,产品平均净值环比增长1.3%,平均期间年化收益率环比上涨783BP。

《华夏时报》记者注意到,今年以来,为了增强投资者信心,多家理财公司推出“稳健低波”产品、混合估值法理财产品等,以稳定产品收益表现。

一季度产品净值持续修复

“去年年底都对理财失望了,现在又有信心了。”上述投资人对本报记者表示,他在一家股份制银行购买了40万元R2级理财产品,今年9月到期。去年11月开始产品净值下跌,导致本金出现亏损,但今年年前两周开始回血,目前该产品已经由亏转盈。

上述投资人提到:“我买的理财最近都红了,只不过收益没有以前高。”

另一名上海的投资者也对《华夏时报》记者感叹:“银行理财终于翻红了。”他表示,自己购买理财十多年,第一次遇到本金亏损的情况。

近期,随着股债资产逐步回暖,银行理财市场已呈现逐步回稳态势,产品净值持续修复。

光大银行金融市场部宏观研究员周茂华对《华夏时报》记者表示,需要客观看待去年特殊环境,理财产品净值出现异常波动。去年底以来,随着市场情绪平稳,产品净值逐步回升。

融360数字科技研究院发布数据显示,一季度产品净值持续修复。剔除外币理财产品、现金管理类产品,截至2023年3月31日,理财公司共有12222只产品处于存续状态,监测到2022年12月末和2023年3月末均披露净值的产品9317只,平均净值增长率为1.3%,平均期间年化收益率为5.24%,环比上涨783BP。

“今年一季度理财市场有所回暖,产品发行数量连续增长,理财净值持续修复,‘破净’率大幅下跌,整体投资收益水平较高,这主要取决于稳定且向好的股债市场。”融360数字科技研究院分析师刘银平表示。

同时,刘银平对今年理财市场预期相对乐观。但他也提醒投资者,未来理财产品收益率是否会持续回升并不确定,目前经济复苏基础还不牢固,货币政策稳健偏宽松,股市、债市可能再次发生短期震荡的情况,理财市场波动将成为常态。

但记者注意到,虽然理财市场有所回暖,但仍有不少投资者因担心亏损,而选择定期存款。在走访过程中,一名投资人对《华夏时报》记者表示,“还是存款稳定”,并表示自己现在只买定期存款。

2023年是资管新规正式施行的第二年,但银行理财个人投资者的投资偏好未因资管转型推进而发生重大变化,仍旧保持着原来的理财习惯,追求较为稳定的收益。

“银行理财客群风险偏好相对较低,倾向于将银行理财作为储蓄的替代品,‘保本保息’的心理预期仍强。”中国银行研究院主管级高级研究员李佩珈指出,部分理财产品破净,将使得一些客户倾向于赎回,这加大了银行新募集资金的难度,还使得商业银行潜在的声誉风险加大,理财产品资金端和负债端的期限错配加大、流动性风险上升。

理财公司调整资产配置策略

为了增强投资者信心,多家理财公司在资产端和风险防控方面做出了调整,以稳定产品收益表现。其中,多家理财公司推出“稳健低波”产品。同时,一些理财公司陆续推出混合估值法理财产品。

“行业性的净值回撤、理财规模下滑,给银行理财上了生动的一课。”3月31日,邮储银行召开2022年度业绩发布会,邮储银行副行长徐学明指出,结合这次净值回撤,下一步要坚持低波稳健的策略,主打现金替代类以及固收产品,也要适当的配置一些“固收 ”产品。同时不断丰富货架上的金融产品,让投资者有更多的选择。

徐学明表示:“绝大多数银行理财客户对风险的承受能力有限。要让产品净值波动小一些,让居民收益稳一些,让老百姓购买的银行理财能够保值增值。”

多家理财公司将“稳健”作为一些产品重要的宣传点。例如,中银理财推出“稳健直通车”系列产品。其中多次提到“力争降低市场波动对产品到期收益的影响”“力争降低产品存续期市场涨跌带来的债券价差损益影响”等表述。

此外,值得注意的是,为了顺应投资者对于稳健低波动产品的投资需求,今年以来,工银理财、中银理财、农银理财、招银理财、平安理财、浦银理财在内的多家理财子公司已陆续推出了混合估值法理财产品。

该类产品说明书的“估值方法”部分都提到了“在满足监管规定的摊余成本使用条件情况下可采用摊余成本法计量”。

此类产品将市值法估值、摊余成本法估值相结合的理财产品,风险等级被设定为“中低风险”,业绩比较基准相对较高,封闭期限较长。

中信建投杨荣团队在研报中指出,2022年的两次破净引发的“赎回潮”,从侧面折射出净值稳定对于预防流动性风险的重要性。去年11月大规模破净以来,多家银行理财子公司在估值方法上做出调整,陆续推出摊余成本法计量和混合估值理财产品。据不完全统计,截至2月中旬,有16家理财子公司发行相关产品共61只。

中信证券首席经济学家明明表示,混合估值法产品同时结合了摊余成本法和市值法计量,既保障了收益的稳健,又增大了产品收益的弹性,对投资者有较高的吸引力。此外,该类产品封闭期设计有助于理财经理更好地进行资产配置,提高资金利用率。但产品封闭运作对于投资者来说灵活性有所下降。

周茂华对《华夏时报》记者表示,部分机构推出混合估值法,意在降低理财产品净值波动,让投资收益更可预期一些,以增强相关理财产品吸引力,提升市场竞争力。

同时,周茂华也提到,理财产品净值化转型,净值波动常态化,估值方法变化不会改变市场波动影响。投资者需要关注底层资产,选择与自身风险匹配的理财产品。

与此同时,多家理财公司也提出,不能仅依靠稳健低波产品,要不断丰富产品线,加大投研能力。

“对权益资产并不过分乐观,对利率债也不过分悲观,将以提升交易能力而非单纯依赖低波资产来稳定产品的业绩表现。”光大银行董事会秘书张旭阳表示。

同时,招商银行行长王良也表示,从经营策略上,招银理财要稳定规模,同时,优化结构,丰富产品线,加大权益类资产配置,提升投研能力、风险管理能力、产品创新能力、系统科技支持能力。

“银行财富管理业务尽管短期受到市场波动影响,但长期看仍然具有很大发展空间。”交通银行首席风险官林骅表示,交通银行将加快打造更具普惠特色的财富管理体系,丰富产品货架,持续提升财富管理核心竞争力,覆盖全量客户的全生命周期,精准服务客户多层次、多元化的财富保值增值需求。

“即便是去年较为异常环境下,净值破净产品占比仍占少数,反映理财产品整体保持稳健。”周茂华说道。

责任编辑:孟俊莲 主编:张志伟

责任编辑:李琳琳

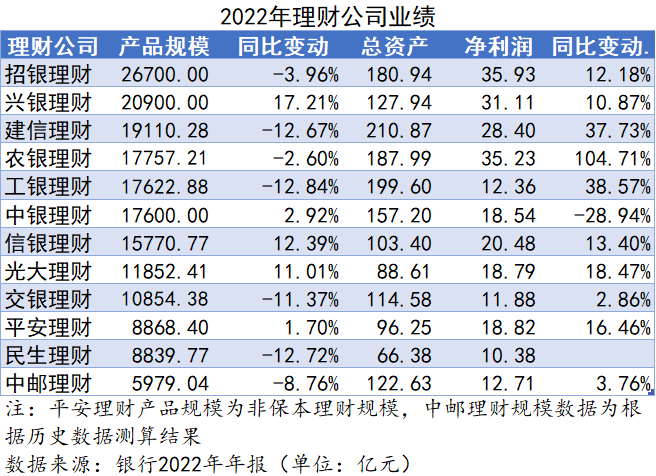

去年多家理财子公司管理规模逆势回升,3月破净率整体下行,银行理财回暖了?

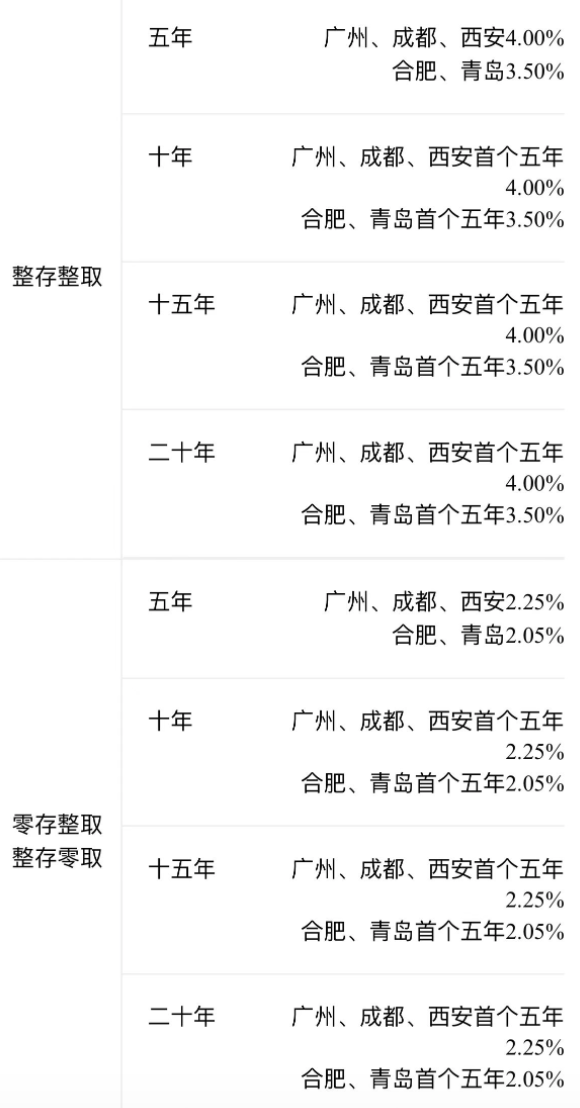

每经记者赵景致每经编辑廖丹2022也是银行理财全面净值化元年,一年内银行理财出现了两次较大的净值波动,市场整体规模有所下滑。中国理财网报告显示,截至2022年底,银行理财市场存续规模27.65万亿元,较年初下降4.66%。诺哈网2023-05-25 19:36:460000特定养老储蓄推出4个多月规模已达336亿 已有产品纳入个人养老金

21世纪经济报道记者李愿北京报道特定养老储蓄正式推出4个多月,规模已达336亿元,距离银保监会限定的400亿元总额度较为接近,后续将如何扩围值得关注。4月26日,银保监会相关部门负责人介绍,银保监会推动补齐第三支柱养老短板,截至一季度末,养老理财产品累计发行规模1004.9亿元,特定养老储蓄存款达336亿元。“下一步,我们将密切跟踪试点情况,确保试点安全稳健开展,切实维护消费者合法权益。”诺哈网2023-05-25 17:15:010000部分贷款利率低于理财利率 银行消费贷到底在“卷”什么?

中新经纬4月28日电(魏薇实习生周月池)“您的7.8折闪电贷利率折扣券即将到期,请及时使用。”在北京西城区工作的赵女士收到了一家银行手机APP发来的通知,使用优惠后,闪电贷的年利率(单利)在4.05%。“这不是最低的,中国银行给我的利率是3.9%、建设银行3.85%,还有一家银行3.65%。”临近五一,赵女士被各种银行的消费贷产品信息“轰炸”,难免有些动心。诺哈网2023-05-25 17:05:310000理财产品新变化:净值回升但新发产品业绩基准下行 封闭式产品显著增多

债市风波已过多时,资本市场经历新的调整。银行理财产品出现哪些新变化?21世纪资管研究院通过梳理数据和采访发现,近来理财产品呈现出几大特点,存续产品净值表现有所回升;新发产品业绩比较基准却明显下行;新发产品中封闭式产品比例显著提升;与以往规律出现背离,封闭式产品业绩比较基准低于开放式产品。诺哈网2023-05-25 19:56:300000