影响近30万亿! 理财产品新规要来了

近30万亿元规模的银行理财市场,将迎来自律新规。

5月24日,中国证券报·中证金牛座记者从多位业内人士处获悉,日前中国银行业协会理财业务专委会召集研讨会,探讨《理财产品过往业绩展示行为准则》的研究制定。这意味着,理财产品过往业绩展示,将迎来统一的自律规范。

具体来看,会上讨论的《理财产品过往业绩展示行为准则》,对理财产品过往业绩展示设置了三条基本要求、三条展示要求和三条禁止行为。对每一种期限的产品业绩展示均设立了具体要求。

据了解,目前正式文件出台并未设定明确时间表。但对于这份文件,银行理财人士和投资者均表示期待。

设置三条展示要求

据了解,此次会上讨论的《理财产品过往业绩展示行为准则》,提出的展示要求共包括三条。

一是在选择过往业绩展示区间时,应注明区间起始时间和截止时间,完整会计年度的过往业绩展示除外。

二是理财产品过往业绩展示需满足以下要求:理财产品运作1个月以上但不满1年的,应至少包括从产品成立之日起计算的过往业绩;理财产品运作1年以上但不满6年的,应至少包含自产品成立当年开始所有完整会计年度的业绩;理财产品运作6年以上的,应至少包含最近5个完整会计年度的业绩。

三是如展示理财产品过往业绩和业绩比较基准两项数据,应当将过往业绩与业绩比较基准同时展示。

据理财公司人士透露,在本次会议上,各家理财公司针对业绩展示均提出了一些具体建议,后续可能会对修改稿进行讨论并出台正式文件,但具体发布没有明确时间表。

有国有大行理财公司人士表示,对理财产品收益展示进行规范势在必行,一方面有利于规范市场,向公募基金规则进一步看齐;另一方面有利于保护投资者利益。

过往业绩展示问题多

事实上,自银行理财产品实行净值化以来,不少投资者曾反映银行理财产品业绩展示存在“报喜不报忧”、展示时间维度不一等情况。

例如,产品“报喜不报忧”,只展示表现好的区间业绩,对表现差的业绩区间不展示。再如,理财产品收益展示存在近七日年化、近一个月年化、近三个月年化、近六个月年化等多重时间维度,给投资者带来不便。更有理财公司通过修改图示方式,使得理财产品业绩波动“看似”缩小了些。此外,一些专业机构在对理财产品收益进行评价时,也时常面临难题。

“我打开银行APP发现,即使是同一类理财产品,有的展示最高七日年化,有的展示七日年化、平均七日年化,确实有点眼花缭乱,产品收益到底是多少?又该用什么指标来衡量各家的收益水平?”理财投资者陈女士吐槽。

在股市、债市波动较大的情况下,银行理财产品的收益也曾出现较为“夸张”的情形。

2022年2月,有报道称,贝莱德建信理财于2022年1月成立的产品“贝盈A股新机遇权益类理财产品2期(最低持有720天)”收益率为-56.80%。行业相关人士表示,该数值为产品的年化收益率,而非实际收益率,市场有部分人士或对“收益率”存在误解。实际上,该产品成立仅有一个多月,投资者可参考其实际收益率,即产品成立以来的净值涨跌变化,以年化收益率来衡量产品表现并不合理。

2022年12月,在债市波动较大的情况下,有多位投资者在社交平台上表示,自己购买的银行理财产品亏损严重。一位投资者提供的截图显示,截至某日,“西银安心双周盈”产品七日年化收益率为-33.5%,“西银安心周周盈”产品七日年化收益率为-23.01%。

图片来源:投资者截图

对此,银行工作人员回应中国证券报记者称,七日年化收益率并非产品的实际收益率。该行已经参照同业情况,将理财产品的业绩展现形式,由原来的“七日年化”“近一个月年化”“近三个月年化”等,统一调整为“成立以来年化收益率”。

理财市场走向规范

据银行业理财登记托管中心数据,截至2022年底,银行理财市场存续规模达27.65万亿元。

目前,银行理财市场逐渐走向规范。2018年以来,资管新规、理财新规、销售新规等文件陆续发布,银行业协会也发布了自律文件。

2022年12月30日,中国银行业协会发布《中国银行业理财业务自律规范》和《理财产品业绩比较基准展示行为准则》。《行为准则》提出,禁止以业绩比较基准直接替代或实际替代预期收益率,禁止在销售活动中以预期收益的概念误导投资者,禁止通过调节收益等方式变相实现业绩比较基准。《行为准则》设置了6个月过渡期。过渡期内,相关机构应逐条对照、积极整改。

不过,对于《理财产品过往业绩展示行为准则》的实施,专家预计存在一定的整改难度。

“如果说《业绩比较基准展示行为准则》的整改难度相对较小,那么《过往业绩展示行为准则》的整改难度和压力明显大了不少。”资深金融监管政策专家、冠苕咨询创始人周毅钦认为,一方面,《业绩比较基准展示行为准则》的整改主要由理财公司方发起,而《业绩展示行为准则》的整改则是需要理财公司和代销机构共同合力整改。另一方面,目前实操层面的过往业绩展示行为纷繁复杂,这些调整都需要花费大量的时间和精力。

上述国有大行理财公司人士也指出,银行理财产品确实存在产品数量多、期数多、净值披露时间标准不一等问题,规范起来还是有一定难度。周毅钦建议,新的规则落地后,亟需从金融科技层面对业绩展示版面进行重新设计和整合。

责任编辑:张文

银保监会:银行存款增加与理财产品收益率变化有关

证券时报网讯,一段时间以来,商业银行存款数量有所增加,对于这一现象背后的原因,银保监会有关负责人今日回答证券时报记者提问时表示,银行存款增加是市场化行为,消费者综合考虑风险收益的匹配性,一部分理财产品转移到了存款上来。责任编辑:李琳琳0000网友买卖银行贷款利率优惠券,“薅羊毛”也“违法”

华夏时报记者付乐冉学东北京报道从去年下半年开始,银行纷纷下调消费贷利率,推出优惠券,而部分优惠券利率低至3.2%,为不少消费者节约了资金使用成本。然而,这些本是用户福利的活动却成为了别有用心之人“薅羊毛”的工具。近日,《华夏时报》记者发现,在部分社交平台,出现了消费者求购利率优惠券,还有用户转让优惠券,也有黄牛发现了“商机”,通过低吸高抛获利。0000理财规模“缩水”净利润不减,2022年招银理财仍最赚钱,农银理财成“黑马”

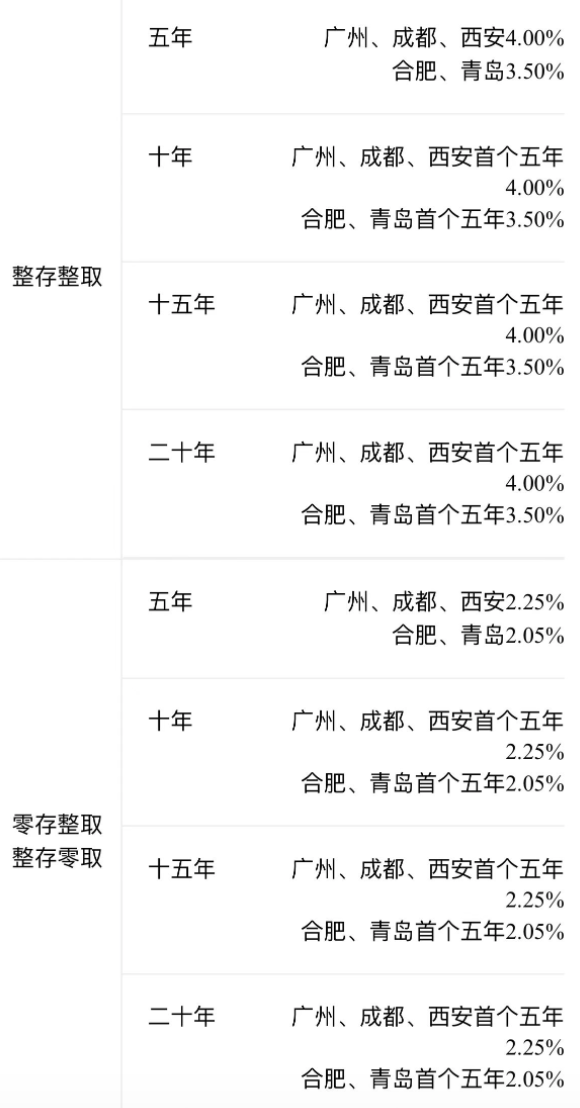

华夏时报记者卢梦雪冉学东北京报道在经历两次大规模破净后,银行理财市场规模在2022年年末呈现收缩态势,但多数理财子公司仍实现了大幅盈利。《华夏时报》记者梳理上市银行年报发现,15家已披露2022年业绩的理财子公司中,有7家理财产品余额收缩,但多数实现了净利润正增长,仅有两家理财子公司净利润同比减少。诺哈网2023-05-25 19:23:490000特定养老储蓄推出4个多月规模已达336亿 已有产品纳入个人养老金

21世纪经济报道记者李愿北京报道特定养老储蓄正式推出4个多月,规模已达336亿元,距离银保监会限定的400亿元总额度较为接近,后续将如何扩围值得关注。4月26日,银保监会相关部门负责人介绍,银保监会推动补齐第三支柱养老短板,截至一季度末,养老理财产品累计发行规模1004.9亿元,特定养老储蓄存款达336亿元。“下一步,我们将密切跟踪试点情况,确保试点安全稳健开展,切实维护消费者合法权益。”诺哈网2023-05-25 17:15:010000“招银理财”打假“招招理财”,诈骗电话套上客服“马甲”,招招理财也喊冤

华夏时报记者卢梦雪冉学东北京报道“您好,响应号召,现为小部分用户开展最新兑付通道,详情速进官方群。”近期,有机构以“招招理财”名义向客户发送短信称。近日,招银理财发布风险提示,称有不法分子存在冒用公司名义,以“招招理财”等名称发布诈骗信息的行为,“我公司无‘招招理财’品牌产品,该不法行为与招银理财无任何关系”。诺哈网2023-05-25 19:06:200000