华联期货:橡胶:磨底过程 低吸为上

一、行情回顾

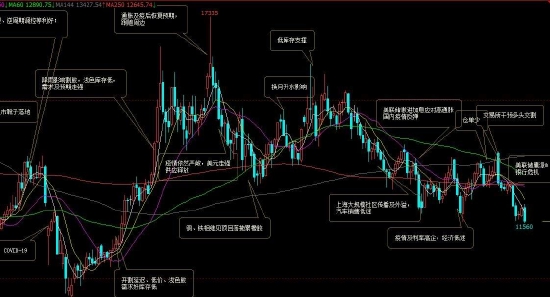

沪胶加权走势周线图

数据来源:文华财经 华联研究所

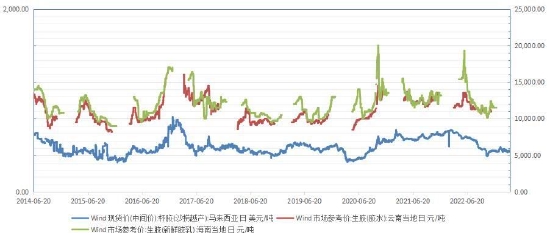

2023年1月至2月初,沪胶上演冲高回落,随后在12500附近低位震荡。仓单处于十年低位的问题一度支撑胶价反弹至半年高点,但2月初重卡市场疲软的销量以及传闻交易所限制多头套保接货,打击多头信心,市场急剧回调。

进入3月以后,在美联储国会证词十分鹰派和银行危机的接连打击之下,橡胶再度下挫,跌破去年低点。

自此橡胶又进一步靠近了低位核心区,成本因素将发挥支撑作用。由于疫情因素已经消除并且国内全力拼经济,胶价下跌空间预料有限。最大的威胁来自美联储利率高企对全球经济的负面影响。

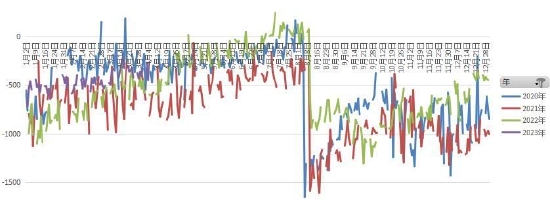

9月合约季节图

数据来源:wind 华联研究所

现在橡胶的价格水位在工业品横向对比当中属于垫底的水平。

橡胶价格自身的运行区间在重回2015-2019的低位核心区附近。

供需过剩的大周期拐点逐步到来,但仍待扭转,基本面没有突破的情况下,沪胶很难脱离过去几年的低位核心区间,但显性库存低以及垫底的水位成为核心支撑。

天胶与合成胶现货走势图

数据来源:wind 华联研究所

现货向一万一靠拢,持续贴水期货,基差保持弱势。近-远月差也回落。合成胶近期反弹幅度较大,合成胶原料丁二烯大幅反弹,有望为天胶带来支撑。

上海云南国营全乳胶基差今年较2021~2022年区间相对强势,但弱于2020年。

上海云南国营全乳胶对期货活跃合约基差

数据来源:wind 华联研究所

二、供应情况

1.大周期产能情况

从种植面积及结构、单产等角度来看,天然橡胶2023-2024的产能高峰已经越来越近。天然橡胶的供应拐点逐步到来,底部支撑将更趋坚实,同时天气、病虫害、宏观政策将决定高度。

2.产量情况

2023年前两个月,科特迪瓦橡胶出口量共计276,800吨,较2022年同期的199.213吨增加38.9%。科特迪瓦是非洲重要的天然橡胶生产国。近些年科特迪瓦橡胶出口连年增加。

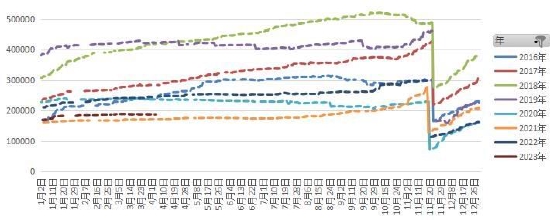

2023年前两月ANRPC成员国合计产量同比增长3.45%,仅次于2018年的历史高点。

供应方面,我国目前浅色胶仓单量偏少,已经持平于近十年最低水平。国外处于低产期,国内海南产区月底陆续开割,云南产区受到白粉病限制个别地区延迟开割。但除交割品全乳胶之外,2022年全球天然橡胶产量高企,去年天然橡胶生产国组织ANRPC的橡胶产量创历史次高,非洲新兴产胶国产量更是持续放量再创历史新高,整体供应无忧。

由于产能过剩,天气因素、价格因素是未来产量的最重要影响因素。

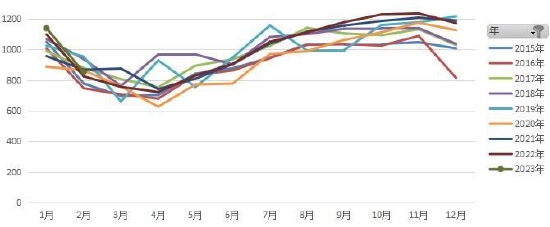

ANRPC成员国产量季节性

数据来源:wind 华联研究所

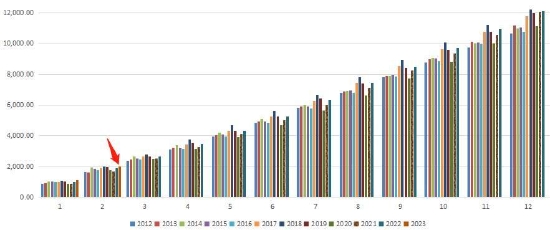

ANRPC年度累计产量

数据来源:wind 华联研究所

海南、云南、马来西亚原料价格

数据来源:wind 华联研究所

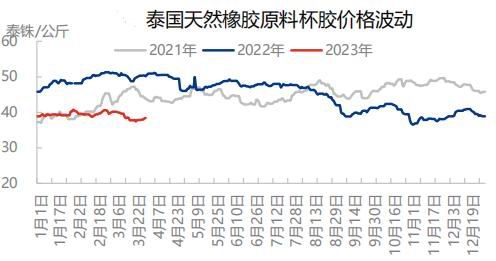

原料价格低位。

泰国原料价格

数据来源:隆众资讯

厄尔尼诺指数

数据来源:中国气象局 华联研究所

气候方面,近年发生罕见的“三重拉尼娜”,厄尔尼诺指数领先胶价13个月左右,其三两年多以来一直没有上到1以上,看不到对橡胶价格的推动作用。中长期来看,目前处于三重拉尼娜时期,对胶价利空。

3.库存与库存周期

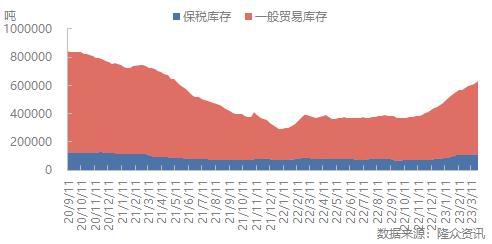

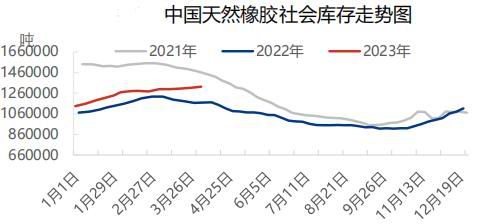

上期所仓单在去年11月交割之后回落至今年次低水平,到12月更是持平于最低的2020年。但非标方面,青岛库存累库速度略有放缓。截至2023年4月2日,青岛地区天胶保税和一般贸易合计库存量65万吨,较上期增加2.18万吨,环比增幅3.48%。保税区库存环比增加0.73%至11万吨,一般贸易库存环比增加4.06%至53.98万吨。

交易所仓单

数据来源:wind 华联研究所

青岛库存

数据来源: 隆众资讯

中国社会库存

数据来源: 隆众资讯

三、需求情况

1.产业

需求端重卡和乘用车销量依然弱势,但地产等政策持续大幅改善,房地产作为国民经济支柱产业的地位被再次提出,重卡市场在持续低迷后中期边际回升概率较大,中央经济工作会议提出明年经济要整体好转。海外方面,在美元利率高企之下,全球经济仍然面临很大衰退风险。

(1)轮胎产量

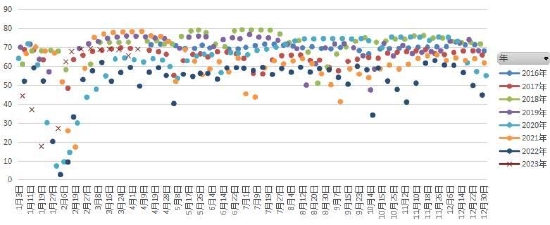

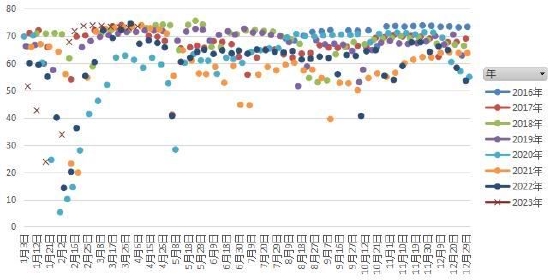

春节后轮胎开工率大幅强劲反弹到区间高位。

全钢胎开工率

数据来源:wind 华联研究所

半钢胎开工率

数据来源:wind 华联研究所

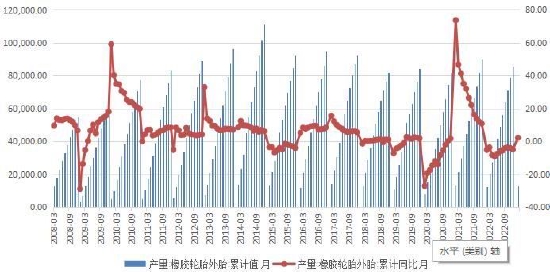

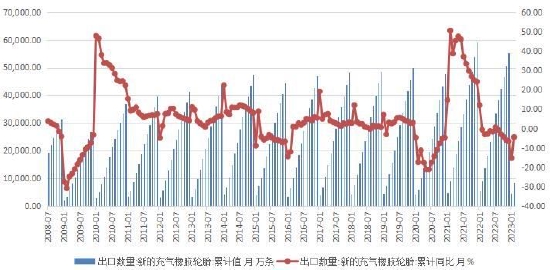

橡胶轮胎外胎产量累计值

数据来源:wind 华联研究所

轮胎出口累计同比

数据来源:wind 华联研究所

轮胎产量重回正增长,但出口量仍然处于负增长的状态。

(2)汽车产销

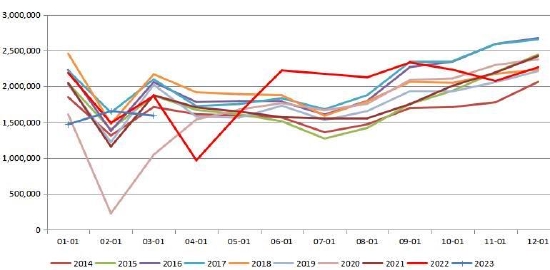

重卡数据略低于预期,但趋势向好不变。

根据第一商用车网初步掌握的数据,2023年3月份,我国重卡市场大约销售9.7万辆左右(开票口径,包含出口和新能源),环比2023年2月上涨26%,比上年同期的7.7万辆增长26%,净增加约2万辆。今年一季度,重卡市场累计销售22.3万辆,同比微降4%。累计销量同比增速仍为负数,而且低于2017-2019同期。2022年,由于疫情和管控、经济减速、货运行业普遍缺乏信心等原因,重卡市场重度下滑52%至67.2万辆,是近几年来的历史最低。

据乘联会初步统计,3月1-31日,乘用车市场零售159.6万辆,同比持平,较2月增长17%。今年以来累计零售427.5万辆,同比下降13%。乘用车方面,政策刺激退坡,退坡前销量有透支的情况,而且居民收入、市场饱和等因素都导致市场空间不大。

重卡销量增速季节图

数据来源:wind 华联研究所

乘用车销量当月值

数据来源:wind 华联研究所

替换需求方面,地产大周期向下,虽然竣工和销售边际改善,但卖地和新开工数据依然十分疲弱,后期施工面积不容乐观。

房地产数据

数据来源:wind 华联研究所

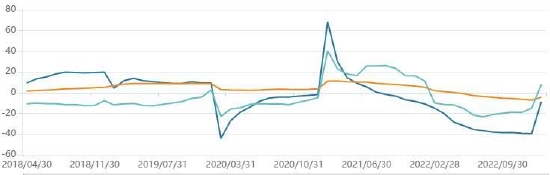

2.宏观与资金面情况

国内经济低迷最严重阶段已经过去,国内政策面持续释放积极信号,疫后复苏将是2023年的宏大叙事。

国内房地产支持政策持续出台、降准,宏观预期改善。随着优化调整措施的落实,中国经济增速将会持续回升。但仍要留意外围经济衰退的冲击。

当前国内基建增速较高,但房地产、出口、消费等仍然疲软,尤其是房地产新开工和施工面积依然同比负增长,将阶段性拖累后期的实物工作量。

海外方面,目前的美国联邦基金利率已经对经济增长构成足够的限制性,当前美国长短利差倒挂创四十年之最,而当前CPI仍然高于联邦基金利率,官方继续加息的可能性依然存在,后续经济压力将继续加大。在这种情况下美国经济很难软着陆。事实证明,在过去遭遇高通胀和高利率时,软着陆是非常难以实现的。

M1-M2

数据来源:wind 华联研究所

四、结论和操作策略

胶价重回低位区间,9月合约11600附近,距离核心低位10500仅1100元/吨的距离,10%左右。去年产量高企和近期国内显性库存累积是近期胶价下跌的主要因素,显性库存高位压制市场,而且下游重卡亮点不足,但也要看到目前浅色胶存量少,国内宏观经济疫后复苏仍然是主流趋势,宏观需求基本面好于去年。

第一商用车网数据显示,3月我国重卡市场大约销售9.7万辆,环比2月上涨26%,比上年同期的7.7万辆增长26%,净增加约2万辆,重卡销量周期性回升的向好趋势不变,但1-3月同比下滑。房地产方面继续有回暖趋势,最新一期轮胎开工率再度恢复高位,需求不宜过度悲观。目前国内海南产区月底陆续试割,云南产区受到白粉病限制个别地区延迟开割,低价将打击产出信心。展望后市,磨底依然是胶价的核心主题,低位区域不宜恐慌,择机低吸为主。

策略:

趋势:底部较为坚实,安全边际较高,但向上驱动仍显不足,预料底部震荡,逢低买入思路,支撑位11000附近。叠加卖出虚值看跌期权。

套利:观望。

五、重要监测点

天气情况。库存、汽车产销、宏观资金面。行业政策。

六、风险提示

1)极端天气。2)政策突变。

华联期货 黎照锋

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:宋鹏

《股东来了》2023投资者权益知识竞赛盛大开启!

诺哈网2023-05-26 07:06:150000开盘1秒钟涨停,3200亿巨头大利好!10天3涨停,N型电池龙头狂飙,受益股来了

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!来源数据宝光伏行业利好频出。今天早盘表现最好的权重股当属工业富联,开盘1秒钟涨停。截至上午收盘,该股报13.93元,涨7.56%。消息面上,英伟达公布超预期财报,利好作为英伟达核心供应商的工业富联。诺哈网2023-05-25 15:54:110000牛市横行,当下要重视海外配置机遇!

受巴菲特加持等因素影响,日本股市大涨吸引了不少国内投资者的目光。其实,放眼望去,海外日韩欧美主要股指较2022年低点已反弹超20%,纷纷进入技术牛市。德国DAX指数从2022年9月30日至2023年5月23日已上涨34.88%,法国CAC40、韩国KOSDAQ指数涨幅均超过29%,日经225和纳斯达克指数分别上涨25.25%和22.98%。摩根资产管理近日表示,当下要重视海外配置机遇。诺哈网2023-05-26 04:05:000000防非宣传|投资理财不受骗 查清资质是关键

诺哈网2023-05-26 07:10:400000