又有两家房企美元债违约,2022年业绩均巨亏

文|小债看市 来源|小债看市

楼市寒冬之下,房企仍经历流动性考验。

01

违约

4月14日,弘阳地产(01996.HK)公告称,公司发行的“REDSUN 9.7 04/16/23”本金和应计利息于2023年4月16日到期应付,公司预计不会在到期日支付应付款项。

公告显示,弘阳地产未能在到期日支付债券本金,将构成该票据以及其他美元票据项下的违约事件,而未能在到期日后30天宽限期内支付该笔债券利息将构成该票据项下的违约事件。此外,该票据将于2023年4月16日到期,并将于2023年4月17日从港交所摘牌退市。据公开资料,“REDSUN 9.7 04/16/23”发行规模4.55亿元,发行票息9.7%,应于2023年4月16日到期。

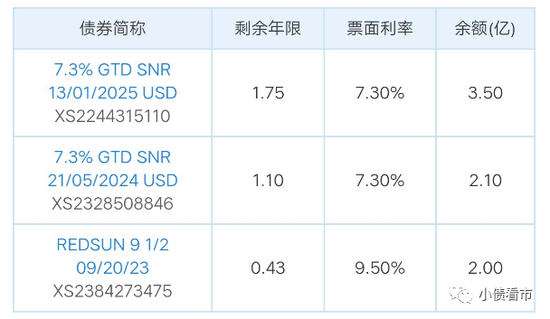

《小债看市》统计,目前弘阳地产还存续美元债3只,存续规模7.6亿美元,其中一年内到期规模有2亿美元。

存续美元债

值得注意的是,弘阳地产美元债融资成本较高,除了上述一年内到期美元债票息为9.5%外,曾经其发行的美元债票息高达13%和10.5%。

02

财务恶化

据官网介绍,弘阳集团1996年创立于江苏南京,业务涵盖商业运营、地产开发、物业服务等,致力于成为受人尊敬的美好生活创造者。

弘阳集团旗下弘阳地产和弘阳服务(01971.HK)在香港主板上市。

弘阳集团官网

2022年,弘阳地产实现合约销售金额达352.02亿元,同比下降59.6%,降幅高于行业平均水平。

土储方面,2022年全年弘阳地产无新增土储。截止2022年底,公司共拥有1498.4万平方米土地储备,同比下降20.2%,但按照近三年的销售情况来看,足够覆盖未来3-4年的销售。

从土储分布上看,弘阳地产长三角土储建面占比66%,其中江苏省土储占总土储比重达52%。从城市能级来看,一二线城市土储占比为45.1%,三四线城市土储占比为54.1%。

据2022年财报显示,弘阳地产去年实现收入200.13亿元,同比下降25%;归属股东净亏损38.82亿元。

净利润出现亏损,主要由于期内弘阳地产毛利大幅下降且出现了非经常性损益。

2022年,弘阳地产毛利为16.65亿元,同比下降67.2%,毛利率下降10.8个百分点至8.3%。

归母净利润

另外,去年弘阳地产包含金融资产减值、出售附属公司亏损、投资物业减值等的其他支出高达13.2亿元,汇率波动导致融资活动出现6.8亿元汇兑损失。

截至2022年末,弘阳地产总资产为1017.33亿元,总负债779.34亿元,净资产237.98亿元,资产负债率76.6%。

从“三道红线”看,2022年弘阳地产剔除预收款后的资产负债率为66.5%,净负债率81.7%,现金短债比0.3倍,第三项低于监管红线要求。

《小债看市》分析债务结构发现,弘阳地产主要以流动负债为主,占总债务的85%。

截至2022年末,弘阳地产流动负债有666.04亿元,其中一年内到期的短期债务有165.65亿元。

相较于短债规模,弘阳地产流动性十分紧张,其账上现金及现金等价物有48.58亿元,剔除受限制现金及已质押存款的现金短债比仅为0.1,流动性问题亟待解决。

除此之外,弘阳地产还有113.31亿非流动负债,主要为长期借款,其长期有息负债合计77.26亿元。

整体来看,弘阳地产刚性债务有242.91亿元,主要以短期有息负债为主,带息债务比为31%。

加上汇兑损失,2022年弘阳地产财务费用高达19.73亿元,较2021年翻倍,对公司盈利空间形成严重侵蚀。

从融资渠道看,作为上市公司,弘阳地产主要依赖于股权、借贷和债券等渠道融资。

现金流方面,2022年上半年弘阳地产筹资性现金流净额为-87.62亿元,首次发生净流出,公司融资环境恶化,再融资压力较大。

筹资性现金流净额

另外,值得注意的是弘阳地产存在一定“明股实债”嫌疑。2022年公司非控股股东利润占净利润比例为1.4%,而非控股股东权益占总权益比重达49.9%。

总得来看,弘阳地产销售疲软、业绩亏损,盈利能力恶化;现金大幅减少,流动性异常紧张;外部融资环境较差,公司再融资压力较大,出现债务违约在所难免。

03

千亿中梁再违约

就在同一天,千亿中梁也宣告了美元债再违约。

4月14日,中梁控股(02772.HK)公告称,预期无法支付2023年4月票据I项下的未偿还本金额2亿美元及2023年4月票据II项下的未偿还本金额2.24亿美元以及其各自的应计及未付利息。

中梁控股表示,将继续与其境外优先票据的持有人沟通,旨在达成整体解决方案。

由于中梁控股2023年4月票据I将于2023年4月17日到期,该票据将于联交所除牌。

据公开资料,中梁控股上述两只美元债分别于2023年4月17日及2023年4月15日到期。

《小债看市》统计,目前中梁控股还存续一只美元债,存续规模4.74亿美元,票息9.75%,将于2023年12月31日到期。

值得注意的是,这并非中梁控股首次债券违约,2022年7月其因一笔1257.4万美元债未能展期,构成违约。

随后,2022年11月中梁控股公告称,预期将不会在宽限期内支付两笔2023年4月到期票据应付利息,并暂停所有美元债本息兑付。

今年2月,中梁控股披露了旗下境外债的整体解决方案,公司拟将境外债务未付本息,交换为新优先票据或新优先票据与新可换股票据的组合,票据期限为自重组生效之日起不超过4年。

不过,截至目前中梁控股尚未就整体解决方案的条款,与境外债权人订立正式协议。

在行业寒冬下,中梁控股遇到的问题和弘阳地产相似,2022年公司销售疲软、业绩亏损,对债务和利息的保障能力很弱。

2022年,中梁控股实现合约销售额660.5亿元,同比减少约61.6%;合约销售面积62.71万平方米,同比下降约56.1%。

2023年以来,中梁控股销售疲软态势依旧,一季度公司累计合约销售金额约114.3亿元,同比下降47.08%。

截至2022年末,中梁控股的总土地储备约4090万平方米,主要集中在三四线城市,占比近7成,未来存在一定去化压力。

业绩方面,2022年中梁控股实现营收393.29亿元,同比减少约48.3%;期内公司拥有人应占净亏损为13.46亿元。

归母净利润

截至2022年末,中梁控股有息负债总额267亿元,其中境内有息债务185亿元,境外约82亿元。

一年内,中梁控股需要偿还的短期债务有113.63亿元,其银行现金结余165.86亿元,虽减少4成,但还可以覆盖短债。

此外,中梁控股还有仅90亿长期借贷,其刚性债务总规模超200亿。

近年来,为了快速扩张,中梁控股内部提出了“456”模式,与碧桂园提出的高周转模式如出一辙,因此它在业内被称为“小碧桂园”。

但在楼市寒冬之下,中梁控股最终被“高周转”反噬。

责任编辑:张海营

美经济支柱要倒?美国商会:债务违约将对小企业造成“毁灭性打击”

来源:财联社财联社5月25日讯(编辑卞纯)随着拜登政府和共和党人之间的债务上限谈判进展甚微,美国眼下正处于债务违约的危险边缘。美国最大商业游说团体美国商会(U.S.ChamberofCommerce)日前警告称,违约将对美国的经济支柱——小企业造成毁灭性打击。0000文承凯:黄金宽幅区间震荡不破不立 日内走势低多看涨

5月25日,周四亚洲时段,现货黄金震荡微跌,目前交投于1957.31美元/盎司附近。隔夜金价反弹受阻,回落至1960关口下方。美联储会议纪要显示美联储同意在5月会议后是否还需加息存在一定的不确定性,市场对美联储6月份加息预期再度升温,导致美元指数刷新逾两个月高点,给金价带来压力。此外,白宫称举债上限谈判取得成效,麦卡锡则称谈判取得了一些进展,降低了市场对债务违约的担忧情绪,也打压了黄金的避险需求。0000搭好平台吸引外资投资兴业 中国市场有强劲“磁吸力”

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!择远5月24日,2023年全球贸易投资促进峰会在北京举行。开放与共赢再成焦点话题。一直以来,我国坚定不移推进高水平对外开放,加快构建新发展格局,在贸易及多个层面,积极作为,搭建平台,力推各方达成合作。数据显示,我国已成为140多个国家和地区的主要贸易伙伴,货物贸易总额连续6年居全球第一,利用外资规模连续5年居全球第二。0000文华财经曲线上市告败

来源:北京商报停牌筹划收购数日,金证股份(600446)5月23日晚间宣布了终止购买上海文华财经资讯股份有限公司(以下简称“文华财经”)90.97%股权的消息,公司股票也在5月24日复牌。据了解,文华财经在市场上颇为知名,是期货交易软件龙头企业,公司也曾先后两度独立IPO,但均未果。如今,伴随着此次收购终止,也意味着文华财经曲线上市告败。核心条款未达一致0000