版号继续发放,游戏又来了?

摘 要

1、中长期来看,游戏板块在版号常态化发放和人工智能催化下有望持续受益。短期需警惕板块高位调整风险。

2、当前金价对于短期避险及加息见顶的预期已经有所反映,短期可能仍有一定的震荡回调风险。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,若出现回调可考虑布局。

3、随着地产政策的回暖,竣工和销售的数据有望得到持续改善,但地产链近期表现比较一般。尽管地产中长期或已不是经济增长的重要动力,但仍对短期稳增长具有积极作用,短期预期变弱仍有望带动地产政策持续回暖。从中长期的角度来看,产业链中有内生增长动力的建材和家电板块值得关注。

4、现阶段工业母机行业产业结构发生调整,民企崛起;国产化、高端化、智能化大势所趋。中长期看,自主可控政策推进下,工业母机板块有望迎来发展良机。工业母机行业的自主可控、更新周期、制造业周期三因素共振,行业或将迎来新一轮快速发展期。可以关注工业母机ETF(159667)。

正

文

今日大盘低开后早盘下探回升,午后指数层面再度走弱,上证50创下年内新低。截至收盘,上证指数跌1.28%,深证成指跌0.84%,创业板指跌0.36%,A股全天成交8047亿元,环比略增。北向资金午后加速退场,日内净卖出近45亿元。板块方面,芯片、CPO、新能源、光伏等板块有不同幅度上涨,中特估、地产、大消费等板块继续调整。

来源:Wind

来源:Wind

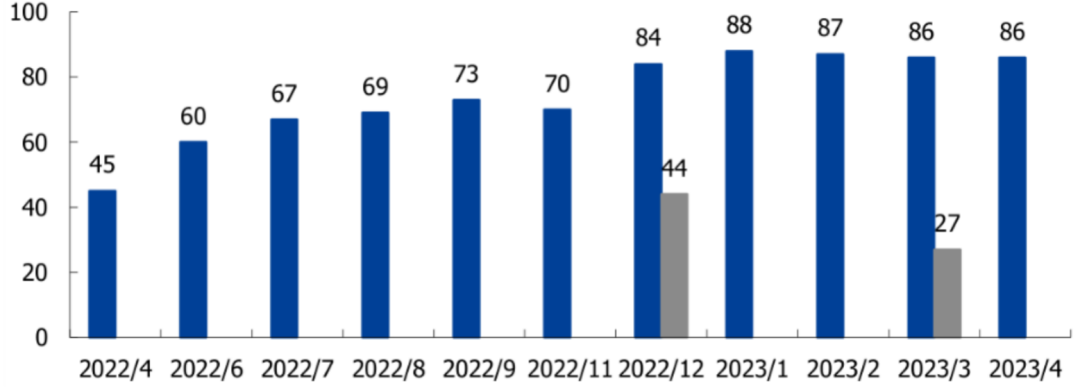

游戏股今日涨势喜人,消息面上,2023年至今,每月的游戏版号发行数量均保持在85个以上,累计版号发放数量已经达到433个。同比来看,2022年全年共有512款游戏过审,今年前5个月累计过审游戏数量已达去年全年的八成以上。相关产品游戏ETF(516010)收涨1.98%。

来源:Wind

来源:Wind

游戏板块在版号常态化发放和人工智能催化下有望持续受益。2022年4月以来,国家新闻出版署已公布了11批国产网络游戏信息,共有815款国产网络游戏获得版号,另有71款进口网络游戏拿到版号。4月发放的版号是今年第四批国产游戏版号,共86款游戏获批,与3月份持平。

来源:Wind,国盛证券

来源:Wind,国盛证券

自2022年12月以来,国产游戏版号已连续5个月稳定在80款以上,表明游戏版号已逐步进入常态化发放节奏,新游戏产品上线进度得到保障。

此外人工智能变革也使游戏深度受益。近期一些上市公司表示,已将AIGC工具和技术应用在游戏研发的美术、代码、场景建模、智能NPC等方面,使得游戏开发时间得到优化,游戏角色活动更加流畅,AI互动和游戏结合的玩法将增强用户体验感。 总体来说,AI绘图替代美术外包等可以明显降本增效。除此之外,AIGC丰富游戏内容、增强交互性,结合游戏本身成熟的付费模式、社交属性,可以从ARPU提升、用户增长等方面驱动游戏行业收入增长。

短期需警惕板块高位调整风险。近半年,游戏ETF(516010)超额收益非常显著;累计涨幅过大,市场筹码或有松动的迹象,部分资金有获利了结的需求。中长期来看,游戏版号常态化发布下叠加AIGC的催化,游戏板块值得关注,后期若出现回调投资者可借道游戏ETF(516010)、游戏沪港深ETF(517500)分批布局。

上周受美联储鹰派发言影响,金价周中持续走低;周五美债上限危机尚未解决,美元指数下跌、金价跌幅收窄,但失守2000点位。美国债务上限问题仍未解决,但从美股表现来看,市场普遍预期美债违约概率较小,已有所定价。

后市来看,短期影响贵金属定价的主要因素依然是美联储货币政策及市场对此的预期。趋势上看经济增长乏力、美联储加息年内见顶,宽松 衰退的预期对金价构成利好;此外美债收益率曲线的持续倒挂也正在增加全球流动性风险,风险事件频出,避险需求对贵金属价格也带来中期支撑。

但需要注意的是,4月零售数据虽然不及预期,但环比反弹且前值上修说明美国经济尚未迅速恶化;此前强劲的就业数据可能导致通胀粘性且长期通胀预期上升,可能对美联储转向形成掣肘。当前金价对于短期避险及加息见顶的预期已经有所反映,短期可能仍有一定的震荡回调风险。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,若出现回调可考虑布局黄金基金ETF(518800)进行逢低布局。

随着地产政策的回暖,竣工和销售的数据有望得到持续改善,但地产链近期表现比较一般。今天建材ETF(159745)、家电ETF(159996)分别回调,其中建材ETF年内涨幅-9.41%,在所有板块中排名靠后。家电虽年内表现尚可,但近60日也出现了较大幅度的回调。

来源:Wind

来源:Wind

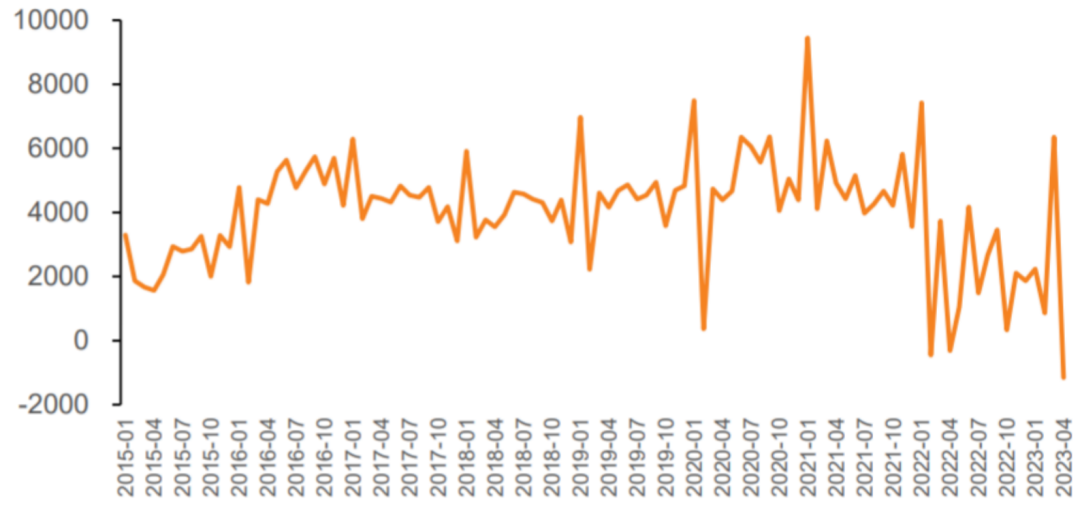

5月初央行公布的数据显示,4月居民户中长期贷款当月减少1156亿元,为历史上少有的居民中长期贷款净减少的月份。总体来看,数据进一步降低了市场对地产销售及地产链建材需求后续反弹强度的预期。尽管地产中长期或已不是经济增长的重要动力,但仍对短期稳增长具有积极作用,短期预期变弱仍有望带动地产政策持续回暖。

来源:Wind,天风证券研究所

来源:Wind,天风证券研究所

从中长期的角度来看,产业链中有内生增长动力的板块还是值得关注的,比如说地产后周期中的建材。其中消费型建材仍处于集中度快速提升的阶段,龙头企业规模效应有望使得行业集中度持续提升,存在内生增长的动力。消费建材22年受地产景气度、资金链,以及大宗商品价格持续上行带来的成本压力影响,当前上述因素有望逐步改善。

出于相似的原因,家电板块也值得关注。家电板块中的小家电以及其他改善型家电,同样也具备消费升级内生性的增长潜力。随着低基数及各地刺激地产政策的效果逐步释放,地产数据依然在加速修复,有望支撑家电内需的逐步好转。

地产板块当前预期差较大。由于存在政策托底,板块大幅向下的空间可能比较有限。但在当前这个阶段,大家对它未来向上的空间,以及什么时候能够开始展开一波向上的行情的信心是比较缺乏的。前期热门的“中特估”、人工智能等板块也都处于调整当中,市场目前没有一个热度很高的主题板块吸引资金。在这样的背景下,可以持续关注建材ETF(159745)、家电ETF(159996)。

今天工业母机ETF(159667)走强,收盘涨1.6%。现阶段工业母机行业产业结构发生调整,民企崛起;国产化、高端化、智能化大势所趋。中长期看,自主可控政策推进下,工业母机板块有望迎来发展良机。

来源:Wind

来源:Wind

近期国家推动中央企业加大在新一代信息技术、人工智能、集成电路、工业母机等战略性新兴产业布局力度,推动传统产业数字化、智能化、绿色化转型升级,引领带动我国产业体系加快向产业链、价值链高端迈进。

随着我国工业结构的优化升级,我国对工业母机的加工精度、效率、稳定性等精细化指标要求逐渐提升,中高端产品的需求日益增加。2023年或将成为制造业新一轮景气周期起点,工业母机行业的自主可控、更新周期、制造业周期三因素共振,行业或将迎来新一轮快速发展期。可以关注工业母机ETF(159667)。

蓝驰创投陈维广:只要把“Prepare”做到极致,就能在巨浪中捕到最大的鱼

Prepare的一方面是机敏应对,另一方面是修炼内功。据IPO早知道消息,蓝驰创投日前在北京举办2023年度基金合伙人大会。本次大会邀请LP、蓝驰创投家族成员、合作伙伴共两百余人齐聚一堂,围绕AI、国际化、智能制造、生物科技等前沿科技话题,探索未来的科技与生活图景。0000工业富联涨停 机构看好公司受益于全球AI算力需求增长实现收入高增

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!截至发稿,股价涨停,报16.30元。5月25日,工业富联高开,截至发稿,股价涨停,报16.30元。苹果近日公布了2023年全球开发者大会WWDC23的日程。市场预计苹果届时将发布iOS17、macOS14、watchOS10、期待已久的AR/VR头显、15英寸MacBookAir等。诺哈网2023-05-25 19:47:090000劳务派遣严重超标!实控人大手笔分红8亿,家族企业威邦运动拟募16亿“回血”

又一家家族企业冲击上市。近日,威邦运动科技集团股份公司(简称:威邦运动)提交沪市主板上市申请。公司主要产品包括地上泳池核心配件、户外运动产品以及充气运动产品核心配件等。2021年,威邦运动业绩大涨,公司大手笔分红8亿元,但多处房产等已被抵押贷款,在面临短期较大资金压力下,公司欲借助此次IPO募资16亿元“回血”。0000【ETF操盘提示】加速增仓!券商ETF单日获资金爆买3.5亿元!机构高呼重视左侧布局券商的战略性机会

昨日(5月24日)大盘延续下跌态势,大金融再度领跌,银行、保险方向跌幅较大,券商也走势低迷。截至目前,中证全指证券公司指数日线7连阴,已回吐4月25日以来行情全部涨幅。资金却并不悲观,借道ETF逢低布局态势显著。Wind数据显示,券商ETF(512000)最新单日(5.24)获资金净申购3.54亿元,为连续第3日增仓,合计达6.19亿元。0000