三年期解禁潮:230万基民在煎熬中等开

近年来,首发规模动辄数十亿、乃至上百亿的一种特殊权益产品正在进入敏感期。

那就是三年持有(封闭)期基金。

据Wind数据不完全统计,自2023年5月25日起未来一年内即将步入开放期的三年类权益产品共计20只,至今总回报为负的却高达14只(A/C合并计算,下同)。

更有8只产品成立以来亏损超过20%,这意味着此类产品净值至少需在一年内回升25%才可回到最初的起跑线。

造就如此现象的,是三年类产品恰逢市场狂热期的密集发行。

2020年至2021年期间,全市场累计发行三年期权益产品多达41只,合计吸金超过1300亿,截至2022年底的持有人接近400万户,当中持有浮亏超过20%的18只产品的投资者户数多达:

234.3万

作为中性工具,三年期产品的初衷是帮助投资者“拿得住”。

这既可以避免基民因净值短期波动而陷入盲目的追涨杀跌,也能缓解基金经理的流动性管理压力,形成松弛且致力于长期的投资目标。

从经营角度看,该类产品的大规模发行,甚至还能为管理人和渠道“锁定式”贡献长达三年的丰厚管理费与尾佣。

但迎来开放日的当下,更大占比的浮亏却呈现了另一尴尬结论:

只顾规模而无视对布局时点的考量,仍会在极大程度影响基金投资者的持仓体验,甚至有可能给三年后的产品开放期留下一地鸡毛。

即便是长达近三年的封闭运作,市场也仍无法消化对部分高热行业的结构性高估,个别管理人追随市场热点的轮动切换,并进一步放大了净值回撤。

直面解禁之际,数百万投资者坚定长持还是割肉离场,亦或是苦候回本再行撤退,注定是一场艰难的抉择。

01

黎明还是黄昏

眼下乃至接下来一段时间,3年期产品的持有人需要做出选择。

对于封闭期届满的投资收益未达预期、甚至忍受浮亏的基民来说,如此处境似乎有些进退两难,甚至一些心急的投资者会选择当即赎回。

复盘同类产品,个别封闭产品开放后的大规模赎回,让许多投资者与开放期后的超额收益兑现失之交臂,最为典型的案例莫过于发行在五年之前、封闭期达两年的百亿级LOF:

兴全合宜

2018年初,头顶权益长期绩优光环的兴全基金仅在一日之内,就让新发的兴全合宜完成了超过300亿元的募集,成为当年最闪亮的爆款之作。

最终高达327亿元的新发体量放在今天也是个天文数字,在彼时更是超出了五成以上公募的旗下权益总规模,业内更有人一度哀嚎“兴全一天,我们十年”。

然而这只网红产品的出现却未能顺应天时,2018年的大面积熊市构成了净值的直接冲击。

截至2018年底,兴全合宜累计下跌达16.8%,尽管回撤控制跑赢基准,但绝对收益的亏损还是让大多数持有人尝到了“挨打却动弹不得”的滋味。

幸运的是市场在第二年迎来逆转,即将进入开放期前的2019年底,兴全合宜成立以来回报已达13.9%。

但在步入开放期的2020年一季度,兴全合宜却出现了巨量净赎回,达到了惊人的:

183.2亿份

无论是发行阶段的天量募集还是2年后的巨额赎回,对权益基金市场都是史无前例的存在。

壮观的赎回潮下,刚刚进入开放期的兴全合宜2020年中报的净值规模只剩下了120.7亿元,在投资者的用脚投票下,只剩不到募集时的37%。

倒回头看,兴全合宜的巨量赎回有着复杂成因。

年初的突发疫情、海外市场的巨大波动对风险偏好的打击影响了权益市场的参与度;刚刚从2018年浮亏中获得盈亏逆转基民也开始对仅存的微利怀有落袋为安的侥幸心理。

于是,赎回的基民带着截至20年一季度末年化4.4%的留存收益草草离场。

峰回路转的是,这些“一放开就跑路”的投资者却集体踏空了:此后一年的牛市盛况让兴全合宜的总回报进一步放大。

截至2020年底,兴全合宜的成立以来回报达95.7%,接近翻倍,折合年化回报25.7%,大幅战胜业绩基准。

绝大多数持有人错过了兴全合宜的后段收益。

截至2019年底,兴全合宜除了少量转托管退出者外,持有户数仍然高达30.4万户,这个数字在半年后只剩下了14.3万户。

换而言之,至少有16万持有人在曙光到来前夜选择了放弃。

虽然兴全合宜在2021年以来的熊市下出现回撤,但拉长周期至今的5年多来仍然有6.87%的年化收益,不仅在同类产品中排名前43%,也优于上述持有人退出时的损益状态。

发生在兴全合宜上的往事,不仅是投资心理学“回本即卖出”偏好的鲜明脚注,也让市场不禁猜想,当业绩弱于预期时,与开放期伴生的大规模赎回是否会在当下重演。

02

谁在带亏等开

大批三年期基金即将迎来打开,缘于行业顺周期的一场产能扩容。

乘风于2020年至2021年的牛市行情,一众基金公司在市场高位募集了大批三年期产品。

据Wind数据不完全统计,2020年至2021年期间累计成立的该类产品达41只,累计募资规模超过1300亿元。

但与开放期已实现微弱盈利的兴全合宜不同,上述产品仅有景顺长城价值稳进、睿远均衡价值等11只产品呈现了成立以来的正回报。

相反,由于更多产品建仓于权益爬升的高估值阶段,当中大部分基金至今亏损严重。

统计显示,上述三年期产品中有不少于18只至今浮亏超过20%,更有7只产品亏损已超30%,而刘格崧管理的广发行业严选三年持有则以40.3%的成立以来负回报、25.6%的年化负回报成为当中亏损幅度最大、同样也是彼时首发规模最大的三年期基金。

成立于2021年8月的广发行业严选坐拥26.9万户持有人,尽管距离首个开放日还有约15个月,但该只产品40%的回撤至少需要在该阶段补涨66.7%方能填平亏空。

亏幅较大的产品还有银华富饶精选三年持有,封闭期剩余一年的这只产品成立以来浮亏超过35%,年化亏损达19.5%。

统计显示,自5月25日起未来一年内行将打开的三年期产品多达20只,其中14只仍处亏损,涉及持有人256.3万户。

其中以工银瑞信圆丰三年波及最广,这只将于24年1月打开的三年期产品成立以来亏损34.9%、年化浮亏达16.6%,在22年底的持有人合计多达:

108.6万户

高点布局三年期产品的梦魇,就连作为权益大厂的易方达、兴全也未能幸免。

已不足一个月的6月17日,由顶流张坤操刀、坐拥20万持有人的易方达优质企业目前处于盈亏线附近;

3个月后,兴全季文华管理、背靠12万持有人的兴全合丰即将打开,这只首发募集接近80亿的产品至今浮亏超过28%。

今年11月,首发募集高达148.3亿元的易方达高质量严选也将迎来开放,这只作用41.4万持有人,由另一顶流萧楠的管理的三年期基金至今亏损仍达22.8%;

“巨亏等开”不止于此。

分别将于今年12月和明年4月打开的广发睿选三年、泓德睿源三年成立以来亏损均超过30%;今年6月底开放的景顺长城科技创新、24年一季度开放的鹏华远见回报、浙商智选领航至今浮亏均超20%。

市场或许难以想象,2022年以来的市场杀估值给这些无法通过赎回来止损的投资者带来了怎样煎熬的持基体验。

当开放期的倒计时启动读秒,昔日的首批持有人正在面临“割肉还是坚守”的选择困难。

03

时间杠杆

三年期产品的密集爆发起始于2019年,此前全市场仅有东方资管、富国等机构下辖的9只三年定开基金。

其实无论定开或是持有,此种产品的诞生本意,是以封闭设计帮助投资者更自律的践行长期投资,以此避免掉入申涨赎跌的情绪陷阱,该模式还一度被寄托了改变行业“基金赚钱、基民亏钱”的期望。

在投资端,封闭期限内不再受赎回冲击的基金经理也拥有了更加自由的配置空间,哪怕是一些具有成长潜力但短期缺乏流动性的中小市值标的,也在交易上具备了更强的可操作性。

然而看似善意的初衷背后,却仍然有一个隐藏更深的意图——三年期产品在助力投资者稳定投资期限的同时,也同样帮公募机构和渠道实现了一件事,那就是:

锁定了长达三年的管理费与尾佣

正是由于封闭期的存在,此类产品在管理费创收上呈现了时间杠杆效应。

即在同等费率条件下,一份规模做三年,与“三份规模管一年”几乎等效。

好比一只35亿元的三年期产品的管理费创收效应,实际等同甚至优于一只百亿级开放式基金的完募,因为后者随时可能因业绩下滑而出现规模蒸发。

熊市的悲观情绪中,长封闭期产品的发行是举步维艰的。

而2020年以来的牛市行情下,面对实际高倍管理费的诱惑,不少机构最终放弃了对产品布局时点的最后审慎。

于是,渠道机构、知名管理人、明星经理的搭台合作合作下,联合造势力推大规模封闭期产品,成为彼时的一种自然选择。

Wind数据统计显示,2020年至2021年全市场发行的三年期权益产品高达41只,合计募资规模超过1300亿元。

公募基金虽是一个轻资产行业,但如此的扩张像极了一些制造企业在高景气度时对长摊销产线的加速投注,可待到周期转换、产能过剩时,股东们没有等来预期中的高增长,留下的只有挤压存货与漫长的资产折旧。

2022年熊市的全面下跌和净值回撤,不但让行业体会了一把切身的周期教育,人们也逐渐认识到,许多时候的估值消化,远非用一个三年期封闭设计拉长周期就可轻易完成。

上述产品中,初始规模占比近6成、合计高达770亿元的18只产品至今浮亏超过20%,,并在过去三年中的累计创下了213.5亿元的亏损。

如此巨亏的反面,上述产品累计为基金公司创收的管理及销售费总和却达到了稳定的:

19亿元

这也意味着,那些在浮亏煎熬中坐等开放期的230万基民,过去三年里以向公募机构人均支付826元管理费为代价,承受了约0.93万元的平均亏损。

误判市场风险在高位下的盲目下注,对封闭期产品贡献稳定管理费的贪婪,牛市中发行新基的顺风局效应,共同缔造了三年期产品的尴尬群像。

一边是封闭式产品布局时点的错位,另一边则是特殊的持有期设计并未能在一些产品的投资逻辑上呈现出比较优势。

以工银圆丰为例,这只基金曾在茅台登顶的2021年大笔配置已然起飞的消费股,又在2022年加码恩捷股份、宁德时代等此前创造结构性行情的新能源;年底至今年年初,又开始在持仓中加码银行等价值股的仓位。

布局于高点的选择不当,疑似追随市场风格切换式追高的操作,最终让这只百万户基金蒙受了成立以来34.9%的亏损,大幅跑输业绩基准26.23%。

持有期的安排,本可以带来更灵活的施展空间,足以让基金经理设定更久期限的投资目标,而无需顾虑市场短期噪音。

但在以工银圆丰为代表的三年期产品中,似乎难以感受到封闭产品对未来三年规模的谋篇布局,相反看到更多的仍是权益产品内卷短期排名的焦虑传染。

如果拉长周期回看,期限更长的三年产品其实具有更高胜率。

例如2015年至2019年期间发行的17只三年期基金中,至今负收益的产品仅有两只,其余的15只产品则取得了平均75.2%的成立以来回报和10%的年化回报。

持亏等开的基民若能战胜内心情绪,将来未必不会像兴全合宜一样等到曙光升起之时,可惜当下受诟病更多的,仍然是投资者体验感的崩坏。

错位的三年期产品布局和不当管理,让原本致力于帮助投资者“拿住”的投资工具,居然在实践中成为一种比开放式基金还拉低持有体验的存在。

经此一役,恐怕许多基民正在对三年期产品失去信任与耐心,随之而来滋生的非理性悲观,又需一次次的灾后重建去回填。

债市回暖机构众生相:有人坚守 有人止盈离场

◎记者陆海晴今年以来,债券资产的表现令许多投资者“惊喜”,上千只债基净值持续创新高。不过,债牛行至当下,分歧已明显加深。一方面,从投资端来看,机构债券配置出现分化,部分机构选择止盈离场,亦有机构期待更丰厚盈利;另一方面,从产品端来看,新发债券基金频频提前结募,但也有基金遭遇大额赎回。业内人士认为,债券市场依然有较高的胜率,但是赔率有所降低,同时短期需要注意国债的调整风险。0000医联与乌鲁木齐经开区第二人民医院深化合作

为积极践行健康中国2030规划纲要,将优质的医疗资源提供给更多患者。近日,医联与乌鲁木齐经开区第二人民医院继续加深合作签署合作协议,双方将共同建立起院外药品零差价处方流转平台及长期病程管理模式,为患者提供更为便利的医疗服务。此外,双方将在医联自主研发的基于Transformer架构的医疗大语言模型——MedGPT上共同探索,为患者提供更为智能化的服务。诺哈网2023-05-26 09:39:290000本周上市回顾及香港交易所未来科技峰会精彩花絮

香港新股市场本周共迎来三家公司在港上市。回顾精彩的上市花絮:周一北京绿竹生物技术股份有限公司(2480)是一家开发疫苗和治疗性生物制剂的生物科技公司。周二怡俊集团控股有限公司(2442)是香港一家专门从事被动消防工程的分包商。周四普乐师集团控股有限公司(2486)主要为FMCG(快速消费品)品牌商及经销商提供销售及营销解决方案。香港交易所未来科技峰会(深圳场)精彩花絮诺哈网2023-05-26 15:42:080001收评:北向资金净卖出1.66亿元,早盘一度净卖出近30亿元

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!4月27日消息,截至沪深股市收盘,北向资金午后与指数共振,全天小幅净卖出1.66亿元,早盘一度净卖出近30亿元;其中沪股通净卖出5.14亿元,深股通净买入3.47亿元。责任编辑:张海营诺哈网2023-05-26 12:17:490000【投教第2课】非法证券期货十万个为什么——之网络暗藏陷阱

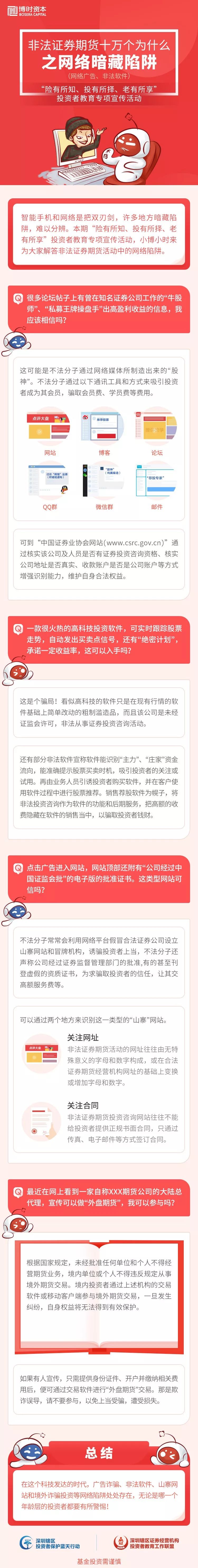

免责声明本文章的信息不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息作出相应决策。我司力求本文章所涉信息准确可靠,但对信息的真实性、准确性、完整性和有效性不做任何保证,亦不对投资者因使用本文章所提供信息导致的损失承担责任。投资需谨慎诺哈网2023-05-26 07:42:080000