逾百只基金降费 主动权益产品为何“缺席”?

证券时报记者 吴琦

在A股市场低迷之际,越来越多的基金产品加入了降费的队伍之中,但是这并非普遍现象。

据证券时报记者整理,截至2023年6月11日,年内下调管理费和托管费的基金产品分别有102只(不同份额分开计算,下同)和100只,包括了债券型、混合型、货币型等不同类型的基金产品。

总体来看,下调管理费率或托管费率的基金产品总数量达到128只。年度管理费率降幅普遍在0.05%至1.2%之间,降幅中位数在0.2%左右,中信建投聚利A/C、富国目标齐利一年和中信建投睿溢A年管理费率降幅居前,分别为1.2%、1%和0.7%;年托管费率降幅普遍在0.02%至0.2%之间,降幅中位数在0.07%左右,华安双债添利A/C、广发亚太中高收益人民币A /C托管费率降幅居前,分别为0.4%和0.3%。

从降费的产品分类来看,下调费率的基金中以稳健收益型基金居多,债券型基金占据比例较高,包含QDII型债券基金在内合计高达83只,混合型基金和货币市场基金分别有23只和16只。而参与降费的权益类基金却寥寥无几,仅汇添富中证500指数增强A、工银红利优享A、东兴未来价值A等几只权益类基金。

不过,汇添富中证500指数增强A管理费率从去年底的1.5%降至今年的0.8%,主要原因是该指数增强基金由股票型基金转型而来,管理费率顺其自然从股票型基金的水平降至指数增强型基金的水平。另外,少数几只降费的权益类基金多为规模不足亿元的迷你型基金,并不具有普遍性。

拉长周期看,2021年和2022年下调管理费率的基金产品数量分别有188只和196只,产品类型方面,下调费率的产品同样以债券型基金居多,而权益型基金数量较少。

因投入成本不同,各类型基金设置的管理费率区别较大。如偏股型基金整体管理费率要高于债券型基金,主动管理型基金管理费率大于被动管理型基金,而货币型基金的管理费率最低。

整体来看,主动权益类基金平均管理费率在1.46%左右,近几年变化不大;普通被动性基金平均管理费率由2020年底的0.534%下降至最新的0.519%,呈逐年下行态势;债券型基金的平均管理费率由2020年底的0.39%下降至最新的0.36%,呈逐年下行态势。

可见,虽然公募基金整体管理费率呈下降趋势,不过各类型基金降费态势不同。主动权益类基金的管理费率并未随着基金数量的不断壮大以及业绩的下滑而出现较为积极的一面,而同质化较为严重和竞争激烈的指数型基金和债券型基金的管理费率下降趋势明显。

为何出现上述现象?有市场分析人士指出,当前公募基金行业竞争较为激烈,降费是基金公司让利投资者吸引客户、提升产品规模的重要手段之一,对于债券型基金和指数型基金,费率下降可以为其带来产品收益率的明显提升,投资者获得感会更强一些,而对于主动权益型基金,基金净值波动往往较大,管理费率并非持有人选择基金的重要参考之一,持有人更为看中的还是基金的业绩表现。

还有业内人士告诉记者,主动权益类基金的管理费用通常用于支付基金经理的薪酬、研究及数据分析、交易及经纪手续费、营销成本等,是产品运作资金的重要来源。债券型基金和指数型基金完全可以通过提升规模来弥补费率下行,而主动权益基金规模很难做大,规模的波动也相对较大,基金公司对下调管理费率的态度一直都较为谨慎。

下调管理费率肯定会受到投资者欢迎,但是管理费率低的产品并不一定受到投资者青睐。投资者最看重的还是产品收益率。目前,公募市场已有百只浮动费率的基金产品,这些产品业绩涨跌不一,规模大小不一,在众多产品中并未因管理费率低而受到追捧。华宝证券认为,如果降费成为常态,业绩提升对基金公司更加重要,这也对投研能力提出了更高的要求,基金公司不断提升投研能力和主动管理能力才是未来行业趋势。

有基金高管认为,降低基金管理费用是手段而不能把它当作目的。一刀切地降低基金产品管理费用并不一定就是最好的,通过将管理费率与基金业绩挂钩,以达到激励基金公司提升投研实力和管理能力才是最重要的。

国内公募基金产品数量早已突破万只,管理总规模一度突破27万亿元。有券商分析人士认为,基金降费是大势所趋,从国外经验来看,一方面源自产品结构发生显著变化,另一方面是通过发展被动型产品去拉低行业整体趋势。

也有业内人士认为,可以通过丰富国内基金产品设计,来满足不同类型投资者的需求。如中金公司研究部就指出,增加阶段性费率减免比例是美国共同基金的常见政策,统计表明,美国有55.6%的货币市场基金、28.0%的债券类基金、27.5%的混合类基金、18.0%的股票类基金在产品说明书中明确约定了费率减免政策。

责任编辑:刘德宾

时隔11年,中央气象台发布史上第二个暴雨红色预警

今天(29日)傍晚,中央气象台升级发布最高级别的暴雨红色预警,这也是自2010年中央气象台正式启用预警发布机制以来发布的史上第二个暴雨红色预警,上一次还是2011年9月29日。界面新闻2023-07-29 18:53:120000何立峰的这次重要会见,有几个重点

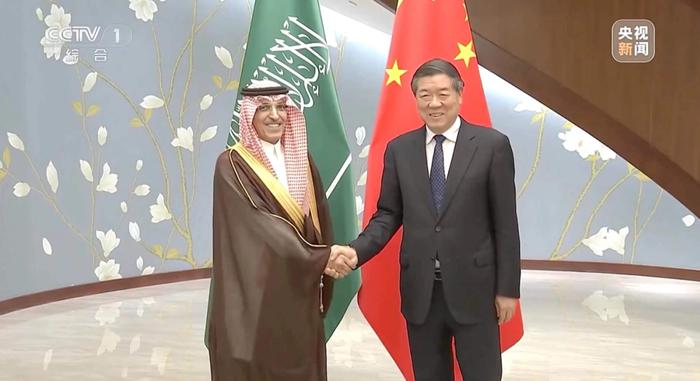

来源:北京青年报撰文丨高语阳余晖5月20日,中共中央政治局委员、中央财办主任何立峰在北京会见沙特财政大臣杰德安,双方就中沙经贸关系、全球经济治理等议题交换看法。自去年担任中央财办主任以来,何立峰先后以这一身份会见了法国、新加坡、沙特客人。以“中央财办主任”身份会见何立峰是以“中央财办主任”的身份会见沙特财政大臣杰德安的。新浪新闻2024-05-22 22:47:330000美方制裁13个中国实体与个人,我使馆强烈谴责

据中国驻美国大使馆网站消息,驻美国使馆发言人就美方以参与非法药品生产为由制裁中国实体与个人事答记者问。问:5月30日,美国财政部以参与跨国销售非法药品生产设备为由,宣布制裁13个中国实体与个人。发言人对此有何评论?答:美国一方面口口声声希望中方恢复禁毒合作,一方面又悍然再次制裁中国实体和个人,严重侵害有关企业和个人合法权益。中方对此予以强烈谴责。观察者网2023-06-01 01:16:1900001月70城房价:上海环比涨0.4%领跑

来源:中新经纬中新经纬2月23日电国家统计局23日发布2024年1月份70个大中城市商品住宅销售价格变动情况。新建商品住宅销售价格指数方面,上海环比涨0.4%领跑。国家统计局城市司统计师王中华解读称,2024年1月份,70个大中城市中商品住宅销售价格环比下降城市个数减少,商品住宅销售价格环比降幅整体收窄、同比整体延续降势。商品住宅销售价格环比降幅整体收窄新浪新闻综合2024-02-23 19:45:420000